税制改正に伴う2023年の年末調整変更点について解説

本記事では、「税制改正に伴う2023年の年末調整変更点」について、3つのポイントを解説していきます。

もくじ

・年末調整とは

・変更点1:住宅ローン控除区分の追加・変更

・変更点2:非居住者扶養親族の適用範囲変更

・変更点3:退職手当を有する配偶者・扶養親族欄の追加

・まとめ

年末調整とは

年末調整とは、源泉徴収した税額の年間の合計額と、年税額を一致させる精算の手続です。

大部分の給与所得者は、この年末調整によって、その年の所得税の納税が完了することになるので、年末調整は給与所得者にとって大切な手続になります。

ここからは、2023年(令和5年)の年末調整における、3つの変更点を解説します。

変更点1:住宅ローン控除区分の追加・変更

住宅ローン控除(住宅借入金等特別控除)とは、住宅ローンなどを利用してマイホームを新築、増改築した際に受けられる税制優遇措置のことです。

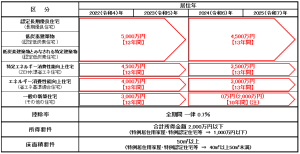

以下の表は住宅を新築等した場合の借入限度額、控除期間等となります。

(注)一般の新築住宅のうち、令和5年12月31日までに建築確認を受けたものまたは令和6年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられます。ただし、特例居住用家屋に該当する場合は、令和5年12月31日までに建築確認を受けたものが対象となります。

※引用元:No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

改正前の借入限度額は4,000万円まででしたが、上表のように住宅の種類により、5,000万円まで増えています。

また、控除率は改正前の「建物の取得価格(上限4,000万円)×2%÷3」から「年末時点の借入残高×0.7%」に引き下げられています。

控除期間は住宅の種類に応じて、期間が変更されています。

また、住宅ローン控除適用対象の所得要件は、改正前は、「合計所得金額が3,000万円以下」でしたので、上記表のとおり厳しくなっています。

対象床面積要件は、改正前が「50平方メートル以上」でしたので、緩和されています。

これにより、小規模住宅でも住宅ローン控除を適用できる可能性が広がりました。

・変更点2:非居住者扶養親族の適用範囲変更

30歳以上70歳未満の非居住扶養親族(国内に住所を持たない扶養親族)についての扶養控除の要件が厳しくなりました。

さらに、以下の条件のいずれにも当てはまらない人が除外されました。

1 留学で非居住扶養親族になった人

2 障害者

3 その年に扶養者(親など)から38万円以上、生活費や教育費を受け取っている

上記の1および3の条件で扶養控除を受けようとする場合、要件を満たすことを証明する書類を提出しなければならない申告ルールも追加されています。

・変更点3:退職手当を有する配偶者・扶養親族欄の追加

令和5年から「扶養控除等(異動)申告書」の様式において、「住民税に関する事項」に「退職手当等を有する配偶者・扶養親族」の欄が追加されました。

この変更には、これまでに住民税の控除が見逃されているケースが多かった背景があります。

納税者に退職金をもらった配偶者や扶養親族がおり、これら人の合計所得が退職所得を含めなければ48万円以下になる場合、住民税では配偶者控除、扶養控除が受けることができます。

しかし、この制度を利用していない人が多かったため、記入欄が追加されることとなりました。

まとめ

今回は、「税制改正に伴う2023年の年末調整変更点」について、3つのポイントを解説しました。

給与計算担当者にとっては、年末調整時期が最も忙しい時期となりますので、事前に変更点を押さえておきましょう。

企業の給与計算代行、WEB明細化、勤怠集計効率化、給与制度設計、人事評価制度の構築、人事労務管理のDX化及び年末調整補助サービス等の専門業務のアウトソーシングサービス・コンサルティング業務を行うAimペイロールエージェンシーにご連絡ください。懇切丁寧にご相談に乗らせて頂きます!

- ■前の記事へ

- 賃金支払のルールについて

- ■次の記事へ

- 変形労働制の種類と特徴について