非課税通勤費・課税通勤費について

2025/06/10

『通勤費』は、今や日本国内では会社規模に関わらず、通勤手当の導入率が9割以上と高く、世間一般的に広く普及している福利厚生の一つと言えます。

その『通勤費』には【非課税通勤費・課税通勤費】があります。

今回は、非課税・課税になる場合を解説いたします。

◆通勤費とは?

自宅から職場までの通勤にかかる費用のことを言い、会社が手当として全額または一部の費用を負担します。

また、正社員やアルバイトといった雇用形態に関係なく支給されます。

しかしながら、通勤費は、労働基準法などにおける法律上の規定は無く、従業員に対して雇用者が必ず負担するものではありません。

従って、通勤費の支給有無および、支給される場合の計算方法、上限などは企業の賃金規定で定めることになります。

◆通勤費の取り扱い

通勤費は全額が社会保険料の計算に含まれます。

社会保険料の基準となる『標準報酬月額』に影響があり、社会保険に加入している方は、通勤費の有無で標準報酬月額の算定額も変わる為、健康保険の傷病手当金や将来の年金額にも影響がでることになります。

≪非課税通勤費≫

通勤費は、会社に通勤するための実費相当部分であることから、税法上は原則非課税扱いとなります。

◆交通機関(バス・電車)の場合

非課税となる限度額は【1か月15万円】です。

非課税と認められるのは、通勤費かかる運賃・時間・距離などを考慮し、『もっとも経済的かつ合理的な経路および方法』で通勤した場合となります。

例えば、定期券代が該当いたします。

新幹線や特急列車での通勤であっても、その方法が『もっとも経済的かつ合理的』であれば非課税の対象となりますが、グリーン料金は認められません。

◆交通用具(自家用車・バイク・自転車など)の場合

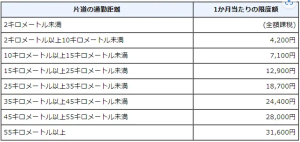

交通用具で通勤している場合は、片道の通勤距離(★)に応じて1か月あたりの非課税限度額が定められています。

※国税庁HPより

★通勤距離とは、通勤経路に沿った長さをいいます。

片道が2キロメートル未満の場合、距離が短いために自家用車等を利用する必要性が低いと考えられることから、全額が課税対象となります。

(片道2キロメートルは、札幌で例えると・・・札幌駅から中島公園駅付近までです)

◆交通機関と交通用具を併用している場合

交通機関と交通用具を併用している場合は、

・1か月間の通勤定期券などの金額

・交通用具を使って通勤する片道の距離できまっている1か月あたりの金額

上記2つの合算した金額の非課税限度額は【1か月15万円】となっています。

≪課税通勤費≫

非課税限度額を超えた場合は超えた分が課税対象となります。

また、時給や基本給に通勤費が含まれている場合は、全額が給与として課税対象となります。

まとめ

通勤費の支給は会社側にとってはその分の費用と、会社負担分の社会保険料が増えるデメリットはありますが、従業員側にとっては、通勤費の有無によって普及率の高い福利厚生が社員の満足度につながる他、定期券の購入により、会社側も通勤費を安く抑えることができます。

また、社員の「通勤ルートの把握」は「通勤災害(労災)」が発生した場合にとても重要になります。

通勤費の非課税・課税の仕組みをきちんと理解し、通勤費の導入・見直しを行っていきましょう。

☆Instagramはじめました☆是非フォロー、いいねの程宜しくお願いいたします。

企業の給与計算代行、WEB明細化、勤怠集計効率化、給与制度設計、人事評価制度の構築、人事労務管理のDX化及び年末調整補助サービス等の専門業務のアウトソーシングサービス・コンサルティング業務を行うAimペイロールエージェンシーにご連絡ください。懇切丁寧にご相談に乗らせて頂きます!

- ■前の記事へ

- 住民税の均等割りと所得割について

- ■次の記事へ

- 変形労働時間制について