毎年この季節になると、「年末調整の書類、どこに何を書けばいいの?」と、手が止まる方も多いのではないでしょうか。

そこで本記事では、年末調整に必要な3枚の書類の書き方について、実際の記入例つきでわかりやすく解説します。

独身・扶養内パート・共働き世帯など、パターン別に書き方を紹介しているので、本記事を参考にしながら進めてみてください。

そもそも年末調整とは?確定申告との違いを30秒で理解!

年末調整とは、1年間に会社から支払われた給与に対して、正しい所得税額を計算し直す手続きです。毎月の給与から天引きされている所得税(源泉徴収税額)は、あくまで概算です。

そのため、年末に実際の所得や扶養状況、保険料などを反映し、払い過ぎや不足分を精算します。正しく年末調整を行えば、税金の払い過ぎを防ぎ、数千円〜数万円の還付を受けられる場合もあります。

年末調整と確定申告の違いを簡単に整理すると、以下の通りです。

| 項目 | 年末調整 | 確定申告 |

|---|---|---|

| 手続きをする人 | 勤務先(会社) | 納税者本人 |

| 対象となる所得 | 原則として1つの会社からの給与所得のみ | すべての所得(給与、事業、不動産など) |

| 対象者 | 通常、給与所得が2,000万円以下の会社員 | ・年収2,000万円超の会社員・個人事業主 ・年間の給与所得以外の所得が20万円を超える会社員 ・年の途中で退職し、年末時点で無職の人 |

年末調整が必要な人・不要な人

年末調整の対象となるのは、「給与所得者の扶養控除等(異動)申告書」を会社に提出している人です。一方で、副業や高額所得がある人は確定申告が必要です。

下表で、自分がどちらに当てはまるか確認しましょう。

| 区分 | 具体例 | 年末調整の要否 | 備考 |

|---|---|---|---|

| 1社のみで働く人 | 正社員・パート・アルバイト(主たる勤務先に勤務) | 必要 | 「給与所得者の扶養控除等(異動)申告書」を提出している人が対象 |

| 年の途中で入社した人 | 前職がある場合 | 必要 | 前職の源泉徴収票を現職に提出する |

| 年収2,000万円超の人 | 高額報酬の経営者・役員など | 不要 | 自分で確定申告が必要 |

| 2社以上で給与を受け取る人 | 副業・ダブルワーク | 不要 | 主たる勤務先のみ年末調整対象、その他は確定申告 |

| 副業・投資などで所得がある人 | 副業収入や株・不動産所得20万円超 | 不要 | 年末調整では処理できないため確定申告 |

| 年の途中で退職した人 | 12月時点で在職していない | 不要 | 自分で確定申告が必要 |

年末調整の書類は主にこの3枚!どこに何を書くか全体像を把握

年末調整で使用する書類は、主に以下の3枚です。それぞれの書類の目的や記入タイミング、対象者を理解しておくと、混乱せずスムーズに準備できます。

| 書類名 | 主な内容・目的 | 記入タイミング | 主な対象者 |

|---|---|---|---|

| ①給与所得者の扶養控除等(異動)申告書 | ・家族構成(扶養・配偶者)を申告する書類・扶養家族の有無や変更を届け出る | 年初または入社時(変更時も再提出) | 全員(※扶養家族がいない場合も提出) |

| ②給与所得者の基礎控除・配偶者控除・所得金額調整控除申告書 | 所得控除の適用を受けるために勤務先へ提出する書類 | 年末調整時(毎年) | 所得があるすべての給与所得者 |

| ③給与所得者の保険料控除申告書 | ・生命保険・地震保険・社会保険料など、1年間に支払った保険料を記入・控除証明書の原本を添付する | 年末調整時(毎年) | 保険料を支払っている人全員 |

【記入例つき】①「給与所得者の扶養控除等(異動)申告書」の書き方

年末調整で最も多くの人が記入する書類が、「給与所得者の扶養控除等(異動)申告書」です。ここでは、「独身」「配偶者あり」「扶養家族あり」のケース別に書き方を解説します。

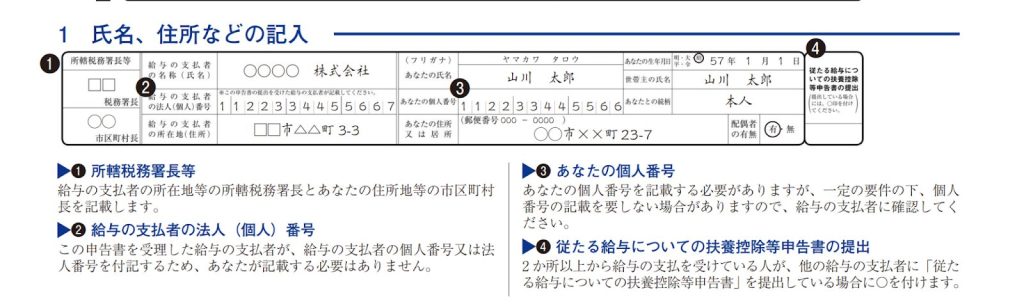

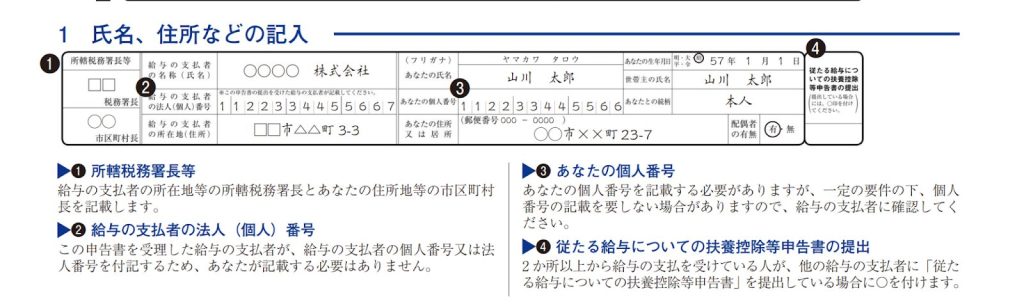

【全員共通】まずは自分の情報を記入する

まず、書類の上部にある項目を正確に記入します。

| 記載項目 | 記入内容・注意点 | 記入例 |

|---|---|---|

| 所轄税務署長・市区町村長 | ・勤務先所在地を管轄する税務署長名、および自宅住所地の市区町村長名を記入・どちらも「〇〇税務署長」「〇〇市長」「〇〇区長」と正式名称で記載 | 所轄税務署長:新宿税務署長市区町村長:杉並区長 |

| 給与の支払者の名称(氏名) | ・勤務先の正式名称を記入(略称不可)・例:「(株)」ではなく「株式会社」と記載 | 株式会社〇〇 |

| 給与の支払者の法人番号 | ・勤務先(会社)の法人番号を記入・本人の記入は不要で、会社が記載する欄 | ―(会社記入) |

| 給与の支払者の所在地(住所) | ・勤務先の所在地を記入・こちらも本人記入不要で、通常は会社側が記載 | 東京都新宿区〇〇町1-2-3 |

| あなたの氏名・フリガナ | ・氏名を住民票どおりに記入・右上にフリガナ欄もあるため、カタカナで記入 | 山田 太郎(ヤマダ タロウ) |

| あなたの個人番号(マイナンバー) | ・原則、本人のマイナンバーを記入・ただし、会社によってはマイナンバー提出済みのため省略可のケースもあり・不明な場合は勤務先へ確認 | 1234-5678-9012 |

| あなたの住所または居所 | ・現住所(住民票の住所)を正確に記入・郵便番号も忘れずに | 〒166-0002 東京都杉並区高円寺1-2-3 |

| あなたの生年月日 | 年齢計算や控除要件に関係するため正確に記入 | 昭和〇年〇月〇日 |

| 世帯主の氏名 | 自分が世帯主の場合は「自分の氏名」、親などと同居している場合は世帯主の名前を記入 | 山田 一郎 |

| あなたとの続柄 | ・世帯主との関係を記入・自分が世帯主なら「本人」、親の世帯に属しているなら「子」 | 本人 |

| 配偶者の有無 | ・「有」または「無」に〇をつける・婚姻関係にある場合は「有」、事実婚は対象外 | 有 |

| 従たる給与についての扶養控除等申告書の提出 | ・2か所以上から給与を受け取っている場合、副業先に「従たる給与についての扶養控除等申告書」を提出していれば、ここに〇をつける・会社員で1社のみ勤務の場合は空欄 | 副業あり:「〇」/副業なし:空欄 |

なお、2021年以降、押印は不要になりました。(国税庁告示より)

【ケース別】配偶者・扶養親族の書き方

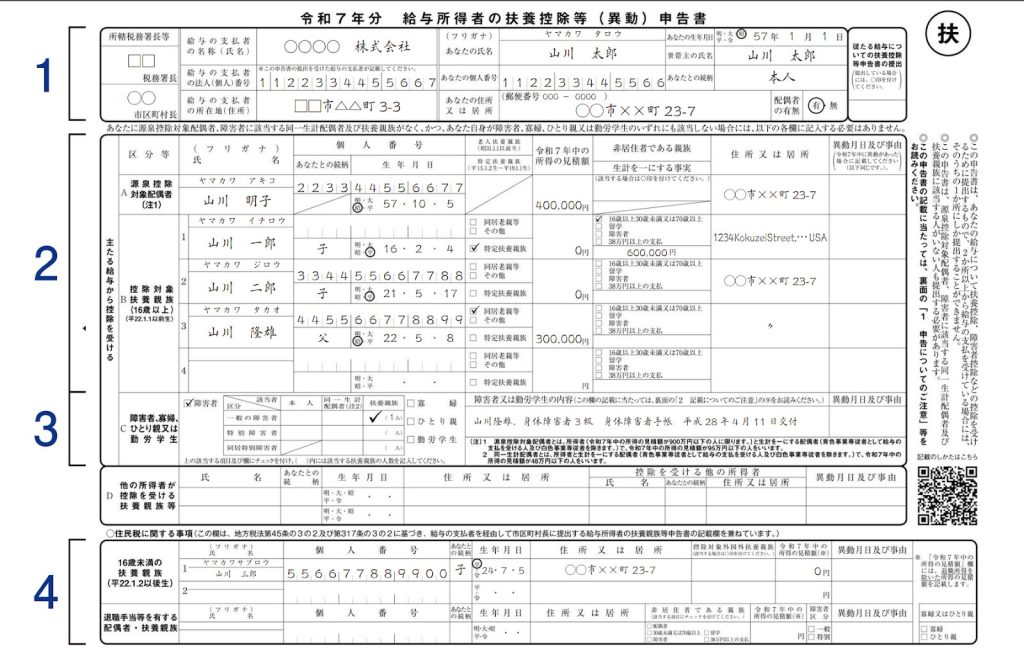

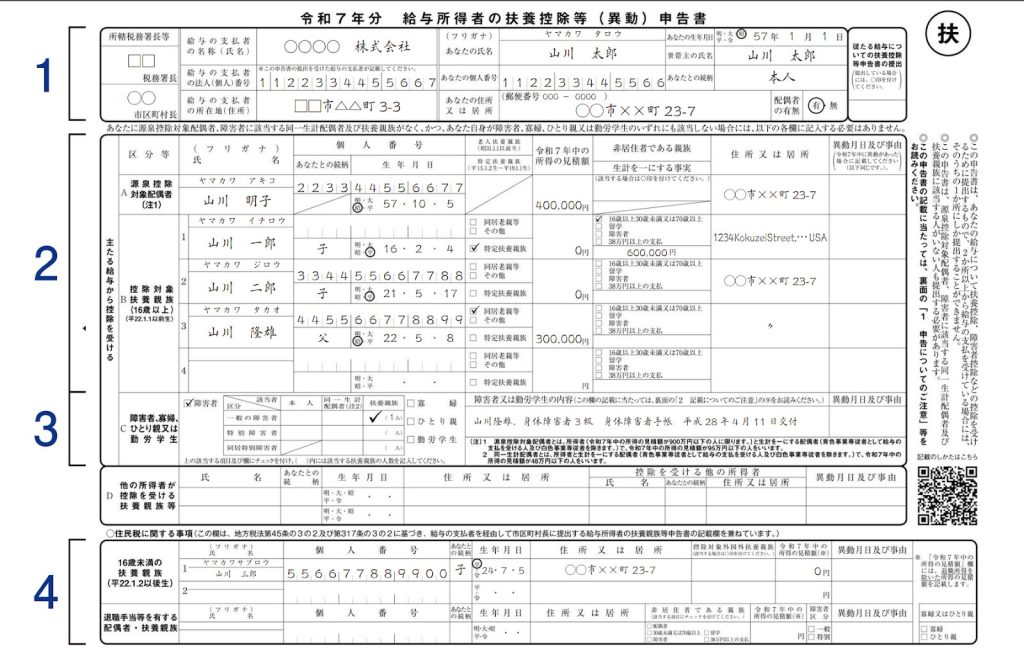

「給与所得者の扶養控除等(異動)申告書」で最も間違えやすいのが、A欄(源泉控除対象配偶者)とB欄(控除対象扶養親族)の記入です。

A欄:源泉控除対象配偶者の書き方

以下の2つの条件を両方満たす場合のみ、A欄に記入します。

- 本人の合計所得金額が900万円以下

- 配偶者の合計所得金額が95万円以下

例:「パートで年収およそ100万〜150万円以下の妻(または夫)」がいる場合

なお、青色・白色事業専従者(個人事業主のもとで給与を受ける配偶者)は対象外です。

<A欄の記入例>

| 記載項目 | 記入内容・注意点 | 記入例 |

|---|---|---|

| 配偶者氏名 | ・氏名を住民票どおりに記入・右上にフリガナ欄もあるため、カタカナで記入 | 山田 花子(ヤマダ ハナコ) |

| 個人番号(マイナンバー) | ・配偶者のマイナンバーを記入・ただし、勤務先の運用により記入不要の場合もあり | 1234-5678-9012 |

| あなたとの続柄 | 「妻」「夫」などを記入 | 妻 |

| 生年月日 | 正確に記入する | 昭和◯年◯月◯日 |

| 老人扶養親族・特定扶養親族欄 | ・該当する場合のみチェック・配偶者は通常該当なし | ― |

| 所得の見積額 | 配偶者の年間所得を記入 | 400,000円 |

| 非居住者である親族 | ・配偶者が海外に住んでいる場合「〇」印をつける・親族関係書類・送金関係書類の提出が必要 | ―(国内在住) |

| 生計を一にする事実 | 海外在住でも、生活費・教育費などの送金実績があれば「〇」をつける | 〇(送金ありの場合) |

| 住所または居所 | ・配偶者の現住所を記入・海外在住の場合は英文表記で記入 | ・東京都杉並区高円寺1-2-3・(海外の場合)1234~~~Street, USA |

| 異動月日・事由 | ・状況に変化があった場合のみ記入・結婚・離婚・所得の変更など | 令和〇年〇月〇日改正 |

| 備考(特記事項) | 特殊ケース(例:留学中、障害者、別居扶養など)を補足 | 配偶者 留学中(非居住扱い) |

B欄:控除対象扶養親族の書き方

B欄は、16歳以上の家族で、所得が58万円以下の人を記入します。たとえば、高校生・大学生の子どもや年金暮らしの親などが対象です。

※令和7年分から、扶養親族の所得要件が、48万円から58万円に引き上げられました。

<B欄の記入例>

| 記載項目 | 記入内容・注意点 | 記入例 |

|---|---|---|

| 氏名・フリガナ | ・扶養している家族の氏名を戸籍通りに記入・フリガナも忘れずに記入 | 山田 二郎(ヤマダ ジロウ) |

| 個人番号(マイナンバー) | ・扶養親族のマイナンバーを記入・ただし、勤務先の運用により記入不要の場合もあり | 1234-5678-9012 |

| あなたとの続柄 | 「子」「父」「母」「祖母」「弟」などを記入 | 子 |

| 生年月日 | 正確に記入する | 平成◯年◯月◯日 |

| 老人扶養親族欄 | ・70歳以上(昭和31年1月1日以前生)なら、「同居老親等」または「その他」にチェック・同居している親・祖父母なら「同居老親等」にチェック | 同居老親等にチェック |

| 特定扶養親族欄 | 19歳以上23歳未満の学生はここにチェック | 特定扶養親族にチェック |

| 所得の見積額 | 1年間の所得見込みを記入 | 0円(学生・無職など) |

| 非居住者である親族 | ・海外に住む親族を扶養する場合は「〇」・送金関係書類・親族関係書類の添付が必要。 | ―(国内在住) |

| 生計を一にする事実 | ・別居中でも仕送りや生活費送金がある場合は「〇」を記入 | 〇(仕送りあり) |

| 住所または居所 | ・親族の現住所を記入・海外の場合は英語表記も可 | 東京都杉並区高円寺1-2-3 |

| 異動月日および事由 | 扶養親族の増減や所得変動があった場合に記入 | 令和〇年〇月〇日 大学入学(新たに扶養) |

【令和7年度改正】扶養・配偶者控除の要件が58万円以下に引き上げ!

2025年(令和7年)分の年末調整から、所得税の控除要件が以下のように変わりました。

| 改正項目 | 改正前 | 改正後(令和7年分) |

|---|---|---|

| 扶養親族・配偶者の所得要件 | 48万円以下 | 58万円以下 |

| 基礎控除額 | 一律48万円 | 58〜95万円(所得に応じて段階制) |

| 新設控除 | なし | 特定親族特別控除(最大63万円) |

令和7年分の所得税からは、税制改正によって扶養控除の適用対象となる親族の所得要件が見直され、新たに「特定親族特別控除」が創設されます。

これにより、これまで収入がわずかに多くて扶養から外れていた家族も、控除の対象となる可能性があります。

たとえば、以下のようなケースでは、所得見積額が58万円以下(給与収入で約123万円以下)であれば控除対象として申告できるようになります。

- パートで年収120万円前後の配偶者 → 「配偶者控除」の対象になる可能性

- アルバイト収入のある大学生の子ども → 「扶養控除」の対象になる可能性

また、令和7年分から新たに「特定親族特別控除(最大63万円)」が創設されました。

この控除は、以下のすべての条件を満たす場合に適用されます。

- 19歳以上23歳未満の親族(※配偶者・青色/白色事業専従者を除く)

- 合計所得金額が58万円超〜123万円以下

- 納税者本人と生計を一にしている(同居または生活費の送金など)

控除を受けるためには、会社から配布される「給与所得者の特定親族特別控除申告書」を別途提出する必要があります。

詳細は、「令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁」をご覧ください。

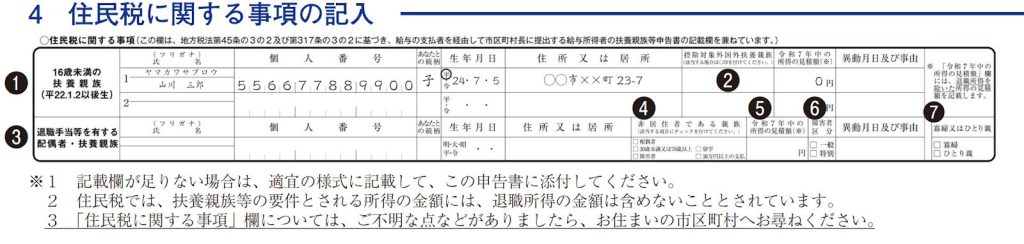

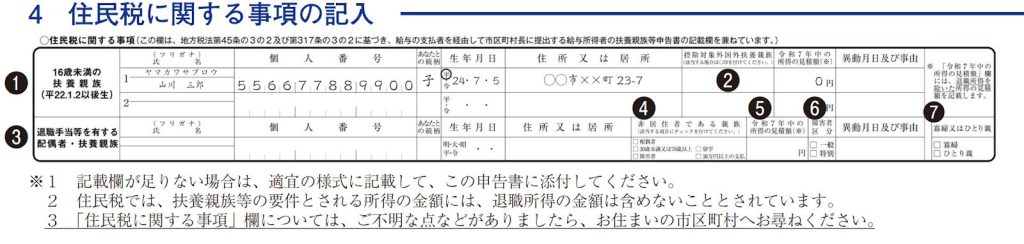

住民税に関する事項(16歳未満の扶養親族)も忘れずに!

「住民税に関する事項」欄は、住民税の計算に必要な情報を市区町村に伝えるための重要な項目です。

特に、16歳未満の子ども・障害者・寡婦(ひとり親)・勤労学生がいる場合は、ここを空欄にすると翌年度の住民税が高くなる可能性があります。

| 記載項目 | 記入内容・注意点 | 記入例 |

|---|---|---|

| 16歳未満の扶養親族 | ・平成22年1月2日以後に生まれた子どもを記入・所得税では控除対象外だが、住民税の扶養人数に反映されるため必ず記入 | 山田 四郎(令和〇年〇月〇日生)/続柄:子/所得見積額:0円 |

| 個人番号(マイナンバー) | ・子どもなど扶養対象者の個人番号を記入・勤務先の運用により省略できる場合あり。 | 1234-5678-9012 |

| あなたとの続柄 | 「子」「父」「母」「配偶者」などを記入 | 子 |

| 生年月日 | 正確に記入する | 令和〇年〇月〇日 |

| 住所または居所 | ・現住所を記入・海外の場合は英語表記も可 | ○○市××町23-7 |

| 控除対象外扶養親族欄 | ・「16歳未満の扶養親族」や「障害者」など、住民税算定の対象となる人を記入・扶養控除欄に書かない場合でもここに記載 | 山田 四郎(16歳未満) |

| 所得の見積額 | ・16歳未満の子どもは通常0円・障害者や勤労学生の場合は所得を記入 | 0円(子ども)/600,000円(年金受給の父) |

| 非居住者である親族 | ・海外に居住している場合は「〇」をつける・送金実績のある非居住親族のみ対象 | ―(国内在住) |

| 令和7年中の所得の見積額 | ・年間の見込み所得を記入・退職所得は含めない | 0円 |

| 障害者区分 | ・本人または家族が障害者の場合、「一般」「特別」「同居特別」いずれかにチェック・障害者手帳の交付日や等級も記入。 | 一般障害者(身体障害者手帳3級/平成〇年〇月〇日交付) |

| 異動月日および事由 | 扶養家族や障害の有無などに変更があった場合に記入 | 令和〇年〇月〇日 出生(扶養追加) |

| 寡婦・ひとり親・勤労学生 | ・本人が該当する場合にチェック・所得58万円以下(給与収入約123万円以下)が条件 | 本人が該当する場合にチェック |

【記入例つき】②「基礎控除・配偶者控除・所得金額調整控除申告書」の書き方

この書類は、本人や配偶者の所得状況に応じて受けられる「所得控除(税金を軽減する制度)」を申告するためのものです。申告内容に基づき、年末調整時に所得税や住民税の負担が軽減されます。

令和2年に新様式として導入され、令和7年度の税制改正では控除額や所得要件がさらに見直されました。そのため、前年の申告内容をそのまま転記するのではなく、最新の条件を確認してから記入することが大切です。

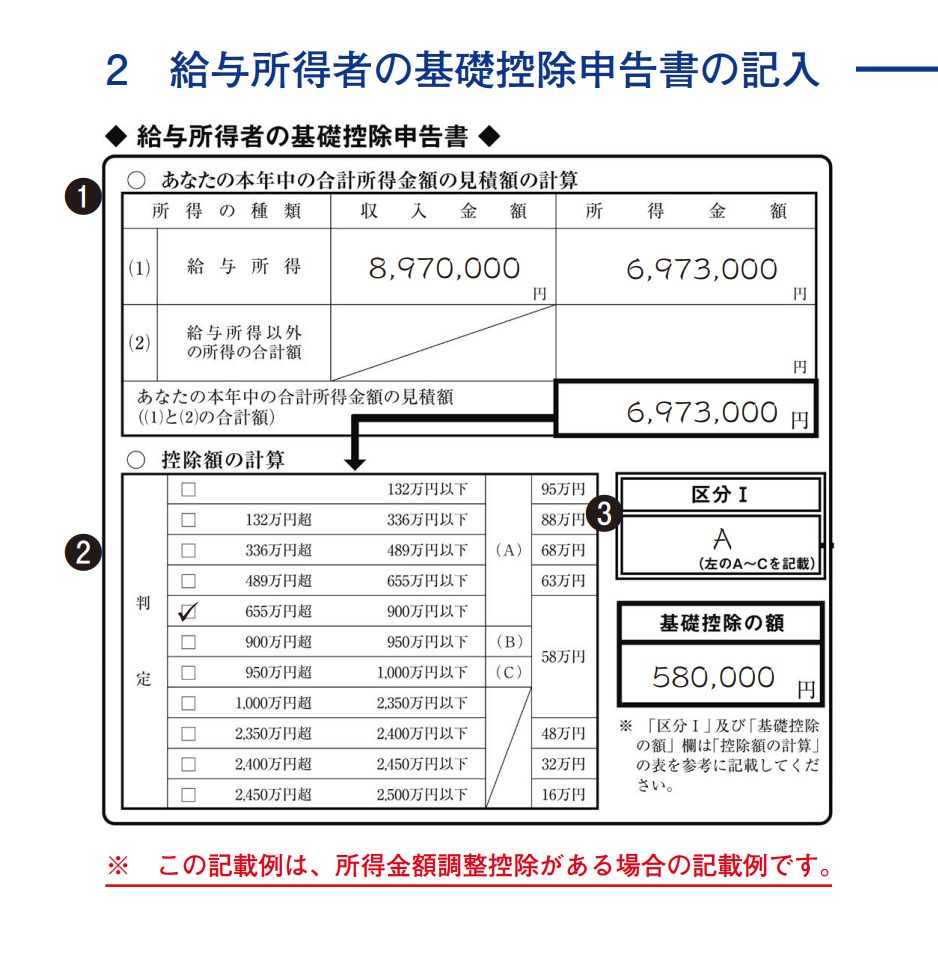

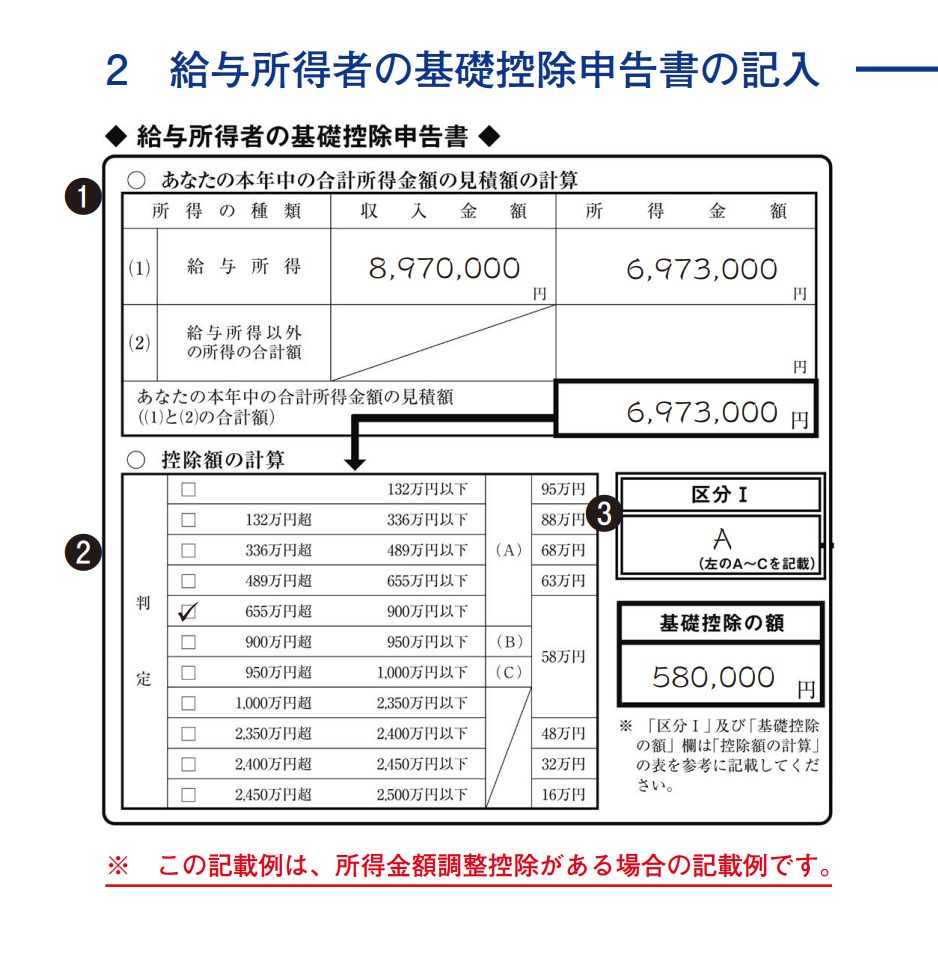

A:給与所得者の基礎控除申告書(ほぼ全員が記入)

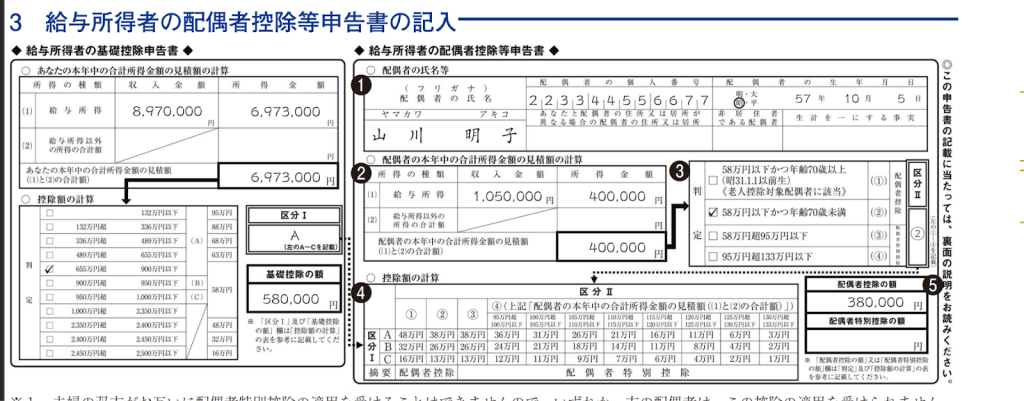

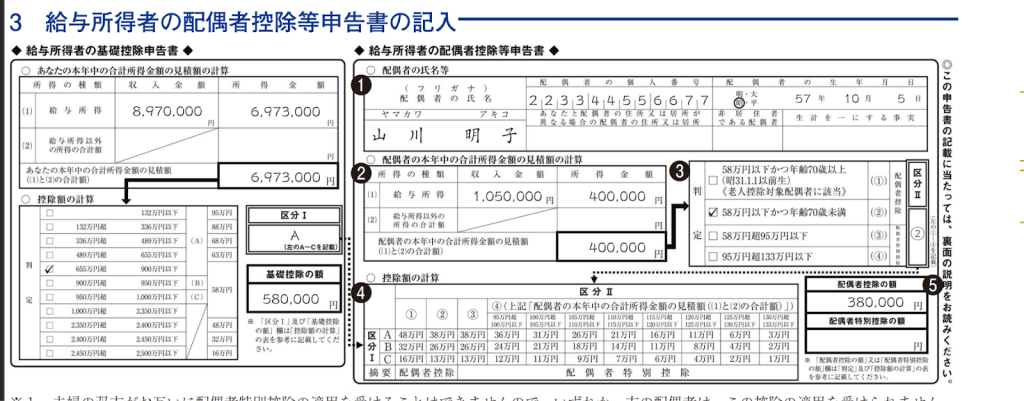

出典:令和 7 年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

「基礎控除申告書」は、すべての給与所得者が記入する必要があります。

ここでは、本人の令和7年分の年収見積額をもとに「所得金額」や「基礎控除額」を計算します。年収の見積りは、直近の給与明細や源泉徴収票の「支払金額」欄を参考にしましょう。計算方法の詳細については、こちらの記事をご覧ください。

<記入例>

| 記載項目 | 記入内容・注意点 | 記入例 |

|---|---|---|

| 収入金額(給与) | 年間の総支給見込み。源泉徴収票の「支払金額」欄を参考に | 8,970,000円 |

| 給与所得金額 | 国税庁が公表している早見式で計算 | 6,973,000円 |

| 合計所得金額の見積額 | 給与所得+他の所得(副業など) | 6,973,000円 |

| 区分Ⅰ | 合計所得に応じてA~Cを選択 | A |

| 基礎控除の額 | 下表の控除額を記入 | 580,000円 |

B:給与所得者の配偶者控除等申告書(配偶者がいる人)

出典:令和 7 年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

配偶者がいる人は、この欄で配偶者の所得見積額を記入します。配偶者の所得金額によって、「配偶者控除」または「配偶者特別控除」が適用されます。

<記入例>

| 記載項目 | 記入内容・注意点 | 記入例 |

|---|---|---|

| 配偶者の氏名・個人番号 | ・マイナンバーは省略できる場合あり・海外居住者なら「非居住者」に◯をつけ、送金額を記入 | 山田 花子(昭和◯年◯月◯日生) |

| 配偶者の所得見積額 | 年収から所得換算 | 年収1,050,000円→所得400,000円 |

| 判定(区分Ⅱ) | ・所得と年齢で区分・例:58万円以下→② | 区分Ⅱ:② |

| 控除額 | 自分の区分Ⅰ(A〜C)×配偶者の区分Ⅱ(①〜④)で計算 | 380,000円 |

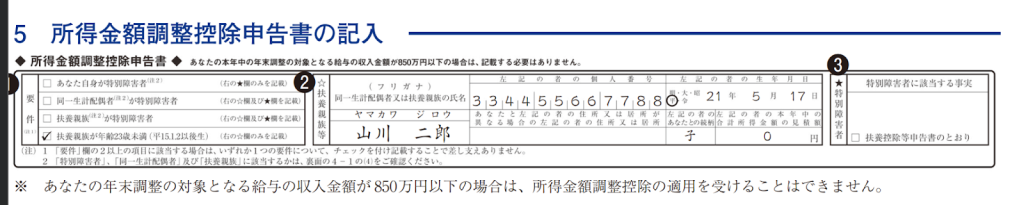

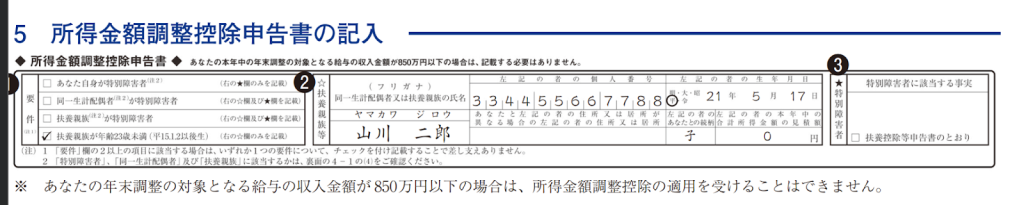

C:所得金額調整控除申告書(年収850万円超で特定の条件に合う人)

出典:令和 7 年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

この欄は、年収850万円を超える人のうち、以下のいずれかの条件に該当する場合に記入します。多くの人は対象外ですが、該当者は忘れずに申告しましょう。

<対象となる人>

- 自分自身が特別障害者(身体・精神・知的に重度の障害がある)

- 同一生計配偶者が特別障害者(所得58万円以下)

- 扶養親族が特別障害者

- 扶養親族が23歳未満(高校生・大学生など)

<記入例>

| 記載項目 | 記入内容・注意点 | 記入例 |

| 要件欄 | 該当する1項目にチェック(複数該当しても1つでOK) | 「扶養親族が23歳未満」にチェックをつける |

| 扶養親族等の氏名など | 該当者の氏名・マイナンバー・生年月日を記入 | 山田 二郎(平成◯年◯月◯日生) |

| 特別障害者欄 | 障害の内容・手帳の種類・交付年月日などを記入 | 「身体障害者手帳1級 平成◯年◯月交付」など |

【令和7年度改正】基礎控除・配偶者控除の見直しで何が変わる?

2025年(令和7年)分の年末調整から、基礎控除額と所得要件が大きく引き上げられました。

また、新たに「特定親族特別控除(最大63万円)」が創設されています。

| 改正項目 | 改正前 | 改正後(令和7年分) |

|---|---|---|

| 基礎控除額 | 一律48万円 | 58〜95万円(所得に応じ段階制) |

| 配偶者・扶養親族の所得要件 | 48万円以下 | 58万円以下 |

| 新設控除 | なし | 特定親族特別控除(最大63万円) |

年末調整では、所得見積額が58万円以下の家族を「扶養・配偶者控除」として記入しましょう。19歳以上23歳未満の子どもを扶養している場合は、「特定親族特別控除申告書」の提出も必要です。

詳しくは、「令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁」をご覧ください。

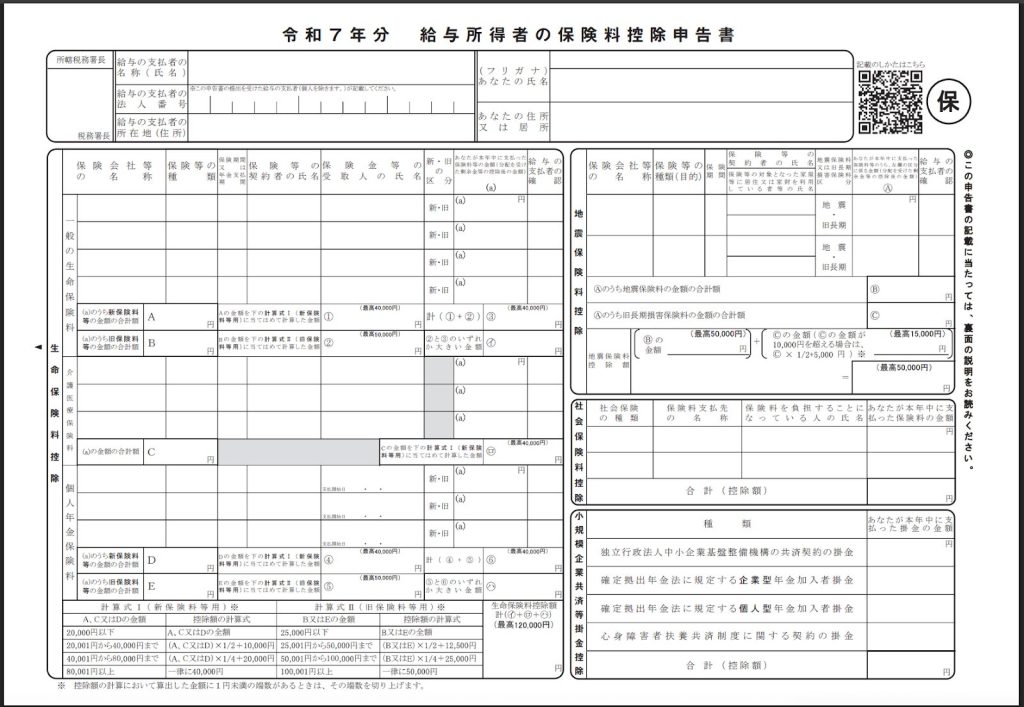

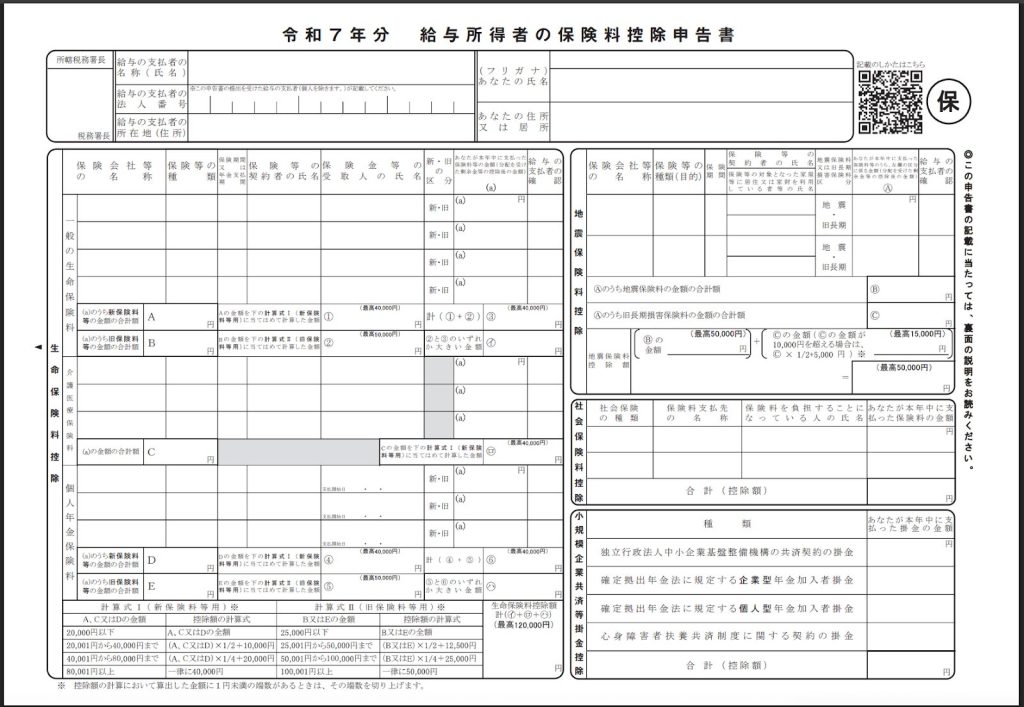

【記入例つき】③「給与所得者の保険料控除申告書」の書き方

この書類は、生命保険・地震保険・社会保険・iDeCo(個人型確定拠出年金)などに加入している人が、支払った保険料をもとに税金の控除を受けるために提出するものです。控除を受けることで、所得税や住民税が軽減されます。

10月〜11月頃に保険会社や共済から届く「控除証明書」を見ながら、金額をそのまま転記するのが基本です。

主な控除の種類は、以下の4つです。

- 自分自身が特別障害者(身体・精神・知的に重度の障害がある)

- 同一生計配偶者が特別障害者(所得58万円以下)

- 扶養親族が特別障害者

- 扶養親族が23歳未満(高校生・大学生など)

生命保険料控除(一般・介護・年金)

最も多くの人が記入する項目です。

生命保険料控除は、「一般」「介護医療」「個人年金」の3種類に分かれており、それぞれに控除額の上限があります。まずは、保険会社から届く「生命保険料控除証明書」を確認してください。

そこに「新・旧の区分」や「年間払込保険料」が書かれているので、それをもとに申告書へ記入します。契約日が平成24年1月1日以降なら「新制度」、それ以前なら「旧制度」となります。制度によって上限額が異なりますが、支払った金額が8万円を超えていれば、控除は満額(4万円)になります。

たとえば、以下のような形で、証明書の金額をもとに順番に書き写します。

- 一般生命保険料(新制度)で年間8万円支払 → 控除額4万円

- 介護医療保険料で年間3万円支払 → 控除額2.5万円

生命保険料控除の金額については、「No.1140 生命保険料控除|国税庁」をご覧ください。

地震保険料控除

地震保険または旧長期損害保険に加入している人のみ記入します。

こちらも、損害保険会社から届く「地震保険料控除証明書」を見ながら記入します。「地震」または「旧長期」と書かれている部分を転記すれば問題ありません。

社会保険料控除(年の途中で入社し、国民年金等を払っていた人)

社会保険料控除は、年の途中で転職・就職した人など、自分で国民年金や国民健康保険を支払った人が対象です。給与天引きの社会保険料は会社側が処理するため、ここに書く必要はありません。

もし自分で払った期間がある場合は、たとえば「国民年金:198,000円」「国民健康保険:120,000円」など、支払額をそのまま記入します。また、自分の分だけでなく、生計を同じくする家族の保険料を自分が払った場合も記入可能です。

小規模企業共済等掛金控除(iDeCoなど)

iDeCoや小規模企業共済に加入している人は、この欄を忘れずに記載しましょう。これらの掛金は、支払った全額が所得控除の対象になります。

国民年金基金連合会や中小機構などから届く、「払込証明書」に書かれた金額をそのまま記入します。企業型DCの掛金が給与から天引きされている人は、会社で処理されるため記入不要です。

【ケース別】こんな時どう書く?年末調整のQ&A

年末調整では、「自分はどこを書けばいいの?」「間違えたらどうなる?」という質問が非常に多く寄せられます。ここでは、特に検索件数が多い4つのケースについて解説します。

Q.扶養内のパートです。書くのはどこですか?

原則、扶養控除等(異動)申告書と基礎控除申告書を提出します。保険料控除があれば保険料控除申告書も提出しましょう。

自分の情報(氏名・住所・生年月日)を記入し、配偶者や扶養家族がいればその欄も書きます。また、勤務先が1か所だけなら、この書類を提出すれば年末調整が完結します。

複数の職場で働いている場合は、メインの勤務先(収入が多いほう)にだけ提出してください。もう一方では提出不要です。

Q.独身で扶養家族がいません。どこを書けばいい?

独身で扶養親族がいない場合も、「扶養控除等申告書」の本人情報欄は必ず記入します。

これを提出しないと、税金が「乙欄(高めの税率)」で引かれてしまうため注意が必要です。

また、「基礎控除申告書」は全員提出対象です。勤務先の年収をもとに、基礎控除(58万円〜95万円)の判定が行われます。もし生命保険や地震保険、iDeCoなどに加入していれば、「保険料控除申告書」も一緒に提出すれば税金が安くなります。

Q.書き間違えたらどうすればいいですか?

基本的には、二重線で訂正し、その上に正しい内容を記入します。その際、修正箇所の近くに訂正印(認印で可)を押してください。

ただし、会社によっては「再発行した新しい用紙に書き直してください」と指示される場合もあります。提出前に、必ず所属部署(人事・経理・総務)へ確認すると確実です。

Q.提出し忘れたらどうなりますか?

提出しないまま年末を迎えると、各種控除が適用されず、税金を多く引かれてしまう可能性があります。

ただし、翌年2月〜3月の確定申告で、正しい控除を申告すれば還付を受けることができます。提出期限の目安は、会社によって異なりますが、11月中〜12月上旬が一般的です。

提出が遅れると処理が間に合わない場合もあるため、早めの提出を心がけましょう。

まとめ

年末調整を行う前に、以下の4点を押さえておきましょう。

- 年末調整は主に3枚の書類を書く(扶養控除申告書/基礎・配偶者控除申告書/保険料控除申告書)

- 自分の状況に合った記入例を参考にする

- 保険料の控除は証明書を準備してから記入する(生命保険・地震保険・iDeCoなどの控除証明書を転記)

- 期限内に提出することが大切

不明点がある場合は、会社の経理・総務担当者に確認するのが最も確実です。誤りや未提出のままにしておくと、本来受けられるはずの還付(払いすぎた税金の戻り)が受けられないこともあります。

スケジュールに余裕を持って書類を準備し、早めに提出することを心がけましょう。