「給与支払報告書って、源泉徴収票と何が違うの?」と、疑問をお持ちの経理・総務担当者の方も多いのではないでしょうか。

給与支払報告書は、従業員の翌年度の住民税を正しく計算するために、市区町村へ提出する重要な書類です。提出を怠ったり記載内容に誤りがあったりすると、場合によっては、企業側に地方税法による過料(罰則)が科されるおそれがあります。

本記事では、給与支払報告書の提出義務がある対象者や提出先、提出期限の基本から、個人別明細書・総括表の正しい書き方などを、図解や記入例を交えてわかりやすく解説します。

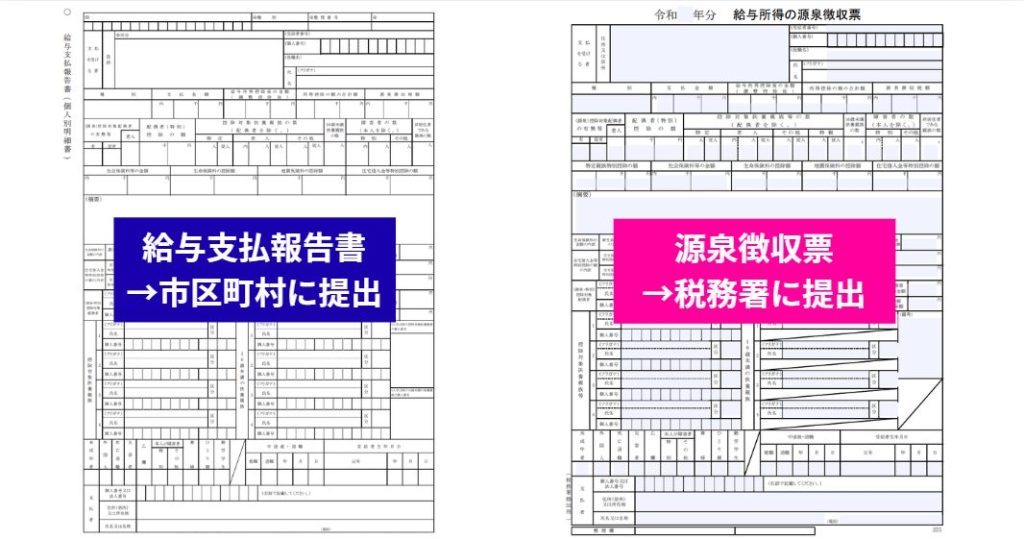

そもそも給与支払報告書とは?源泉徴収票との違い

給与支払報告書とは、地方税(住民税)を報告するために、市区町村へ提出する書類です。企業や個人事業主が作成し、従業員本人の1月1日時点の住所を管轄する自治体へ提出します。

一方、源泉徴収票は、国税(所得税)を報告するために税務署へ提出する書類です。つまり、両者の違いは「提出先」にあります。税務署へ提出するのが「源泉徴収票」、自治体へ提出するのが「給与支払報告書」と覚えておくとわかりやすいでしょう。なお、給与支払報告書は、源泉徴収票の内容を転記すれば作成できるため、手続き自体はそれほど難しくありません。

提出義務があるのは誰?

給与支払報告書の提出義務は、従業員に給与を支払ったすべての法人・個人事業主にあります。支給回数や金額、雇用形態にかかわらず、給与・賞与・役員報酬などを一度でも支払った場合は提出対象です。また、年の途中で退職した従業員でも、年間の給与支払額が30万円以上ある場合は提出対象となります。

いつまでに、どこへ提出する?

給与支払報告書の提出期限は、翌年の1月31日までです。提出先は、従業員の1月1日時点の住所地の市区町村になります。たとえば、年末に引っ越した場合でも、提出先は「新住所」ではなく「1月1日に住んでいた自治体」となります。

提出方法は、会社の規模やシステム環境に応じて、以下の3つから選択します。(書式のダウンロードリンクは、記事の後半でまとめています。)

| 提出方法 | 提出手順・特徴 | 注意点 | 公式サイトURL |

|---|---|---|---|

| eLTAX(電子申告) | ・eLTAXポータルサイトから電子データを送信・全国の自治体へ一括提出可能 | ・資本金1億円超の法人は義務・利用には電子証明書と利用届出が必要 | 給与支払報告書等の提出に係る特設ページ | eLTAX 地方税ポータルシステム |

| 光ディスク(CD・DVDなど) | 国税庁指定のCSVフォーマットで作成し、各自治体へディスク送付 | eLTAX対応自治体では受付を終了している場合もあり、事前確認が必要 | 光ディスク等による提出について | 【e-Tax】国税電子申告・納税システム(イータックス) |

| 紙による提出 | 「個人別明細書」と「総括表」を印刷・封入し、市区町村へ提出 | 封入する書類の順番や綴じ方に注意が必要※記事後半で解説 | 【申告書の提出】|国税庁 |

【Step1】「個人別明細書」の書き方(従業員ごと)

「個人別明細書」は、従業員ごとの給与・控除・源泉徴収額などをまとめた書類です。記載内容は源泉徴収票とほぼ同じで、異なるのは提出先だけです。

すでに年末調整が完了している場合は、源泉徴収票を参照しながら、そのまま転記すれば作成できます。そのため、基本的な作業はそれほど難しくありません。

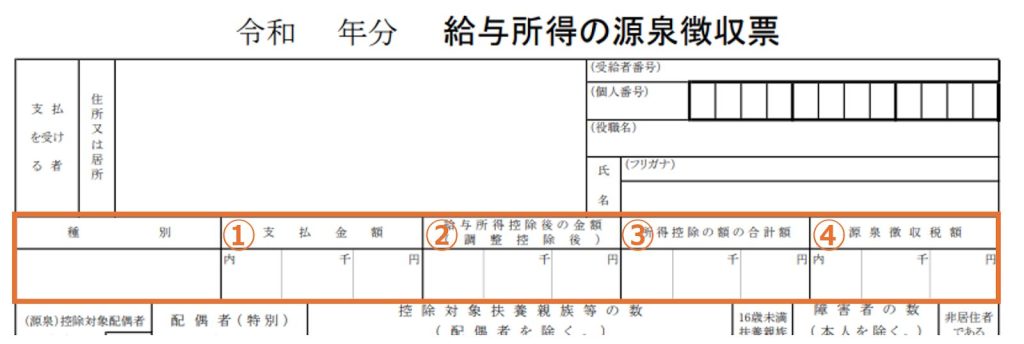

源泉徴収簿の内容を源泉徴収票に転記する

源泉徴収簿の①~④を下のように源泉徴収票に転記していきます。注意点としては④の源泉微収税額は「年末調整後」の確定額を記載するということです。

以下のように源泉徴収票の各欄をそのまま転記します。

<主な転記項目>

- 給与・賞与の支払金額(※手取りではなく、社会保険料・所得税控除前の額面金額)

- 給与所得控除後の金額(支払金額−給与所得控除)

- 所得控除の額の合計(社会保険料・生命保険料・扶養控除など)

- 源泉徴収税額(年末調整後の税額)

- 控除対象扶養親族の人数と氏名

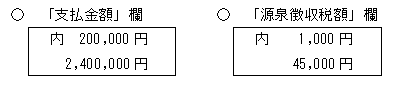

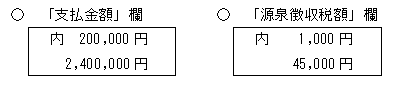

「給与所得の源泉徴収票」作成時に未払いの給与がある場合は、未払額と未徴収の税額を「支払金額」欄と「源泉徴収税額」欄に内書きします。

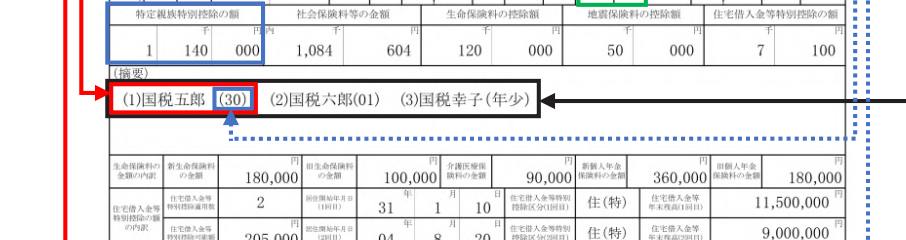

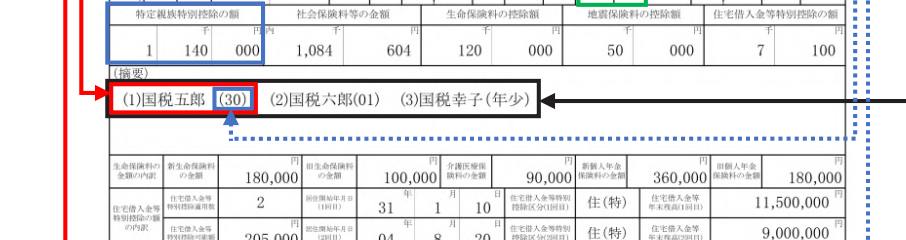

「摘要」欄のポイント(扶養親族など)

「摘要」欄は、市区町村が住民税を正しく計算するための重要な欄です。扶養親族や控除情報、前職給与の通算など、課税判断に影響する事項は必ずここに補足を記載します。

<記載が必要となる主なケース>

| 対象となるケース | 摘要欄への記載内容 | 注意点・備考 |

|---|---|---|

| ① 控除対象扶養親族等または16歳未満の扶養親族が5人以上いる場合 | ・5人目以降の氏名を記載し、括弧書きの数字を付与・対応するマイナンバーは「備考」欄に記載 | 以下の分類も明記・16歳未満:氏名の後に「(年少)」・非居住者:「(01)」など分類番号・16歳未満で国内住所なし:「(非居住者)」・特定親族:「(11)」など区分番号 |

| ② 同一生計配偶者(控除対象外)が障害者・特別障害者等に該当する場合 | 「氏名(同配)」として記入 | ・所得金額調整控除の対象・特別障害者欄に◯印を付ける |

| ③ 扶養親族が特別障害者または23歳未満の場合 | 扶養親族の氏名の後に「(調整)」を記載 | 所得金額調整控除対象例:「国税 一郎(調整)」 |

| ④ 本人が特別障害者である場合 | 記載不要 | 「本人が障害者」欄の「特別」に◯印を付けることで代替 |

| ⑤ 他社の給与を通算して年末調整を行った場合 | 以下を記載する・前職の会社名・所在地・退職日・支給額・源泉税額・社会保険料 | 通算給与を明記することで課税誤差を防止 |

| ⑥ 住宅借入金等特別控除(住宅ローン控除)が3件以上ある場合 | 3件目以降の・居住開始年月日・控除区分・年末残高 を記載 | 特定増改築等を含む場合も同様に記入 |

| ⑦ 未払給与等の弁済を受けた退職者 | 「賃金の支払の確保等に関する法律第7条により〇〇円を弁済」と記載 | 弁済額と弁済日を明記すること |

| ⑧ 災害や租税条約による特例を受ける場合 | 災害時の徴収猶予税額・租税条約該当者は「〇〇条約〇〇条該当」を赤書き | 災害減免・外国人免税者等のケースに対応 |

また、令和7年分からは、国外居住親族を扶養控除・配偶者控除・特定親族特別控除の対象とする場合、関係書類の提出または提示が義務化されました。

<必要書類>

- 親族関係書類(戸籍謄本、出生証明書など)

- 送金関係書類(送金証明書、海外送金明細など)

- 留学ビザ等の写し(30歳〜70歳未満の留学中非居住親族のみ)※外国語書類の場合は日本語訳の添付が必要リスト

これらを提出しない場合、国外扶養控除や特定親族特別控除が適用されない可能性があります。

【Step2】「総括表」の書き方(会社ごと)

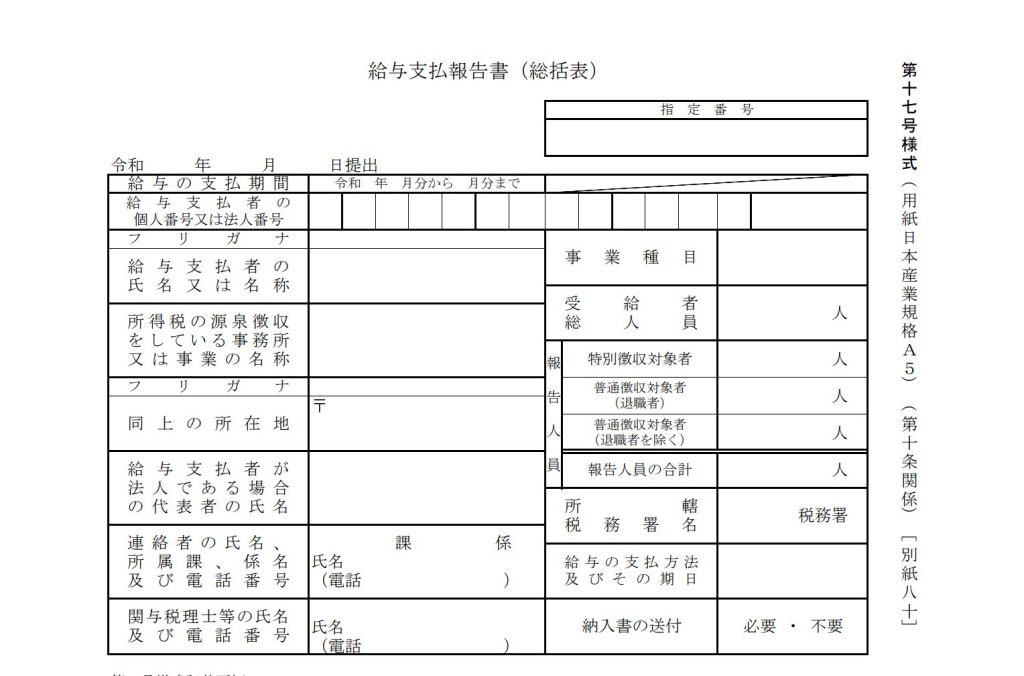

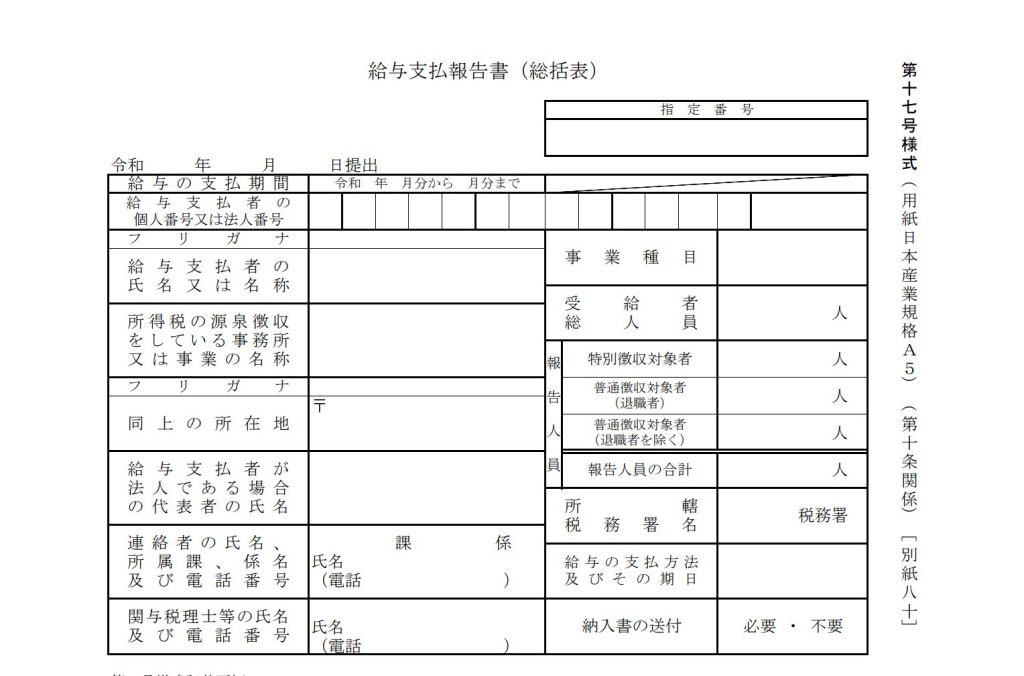

出典:給与支払報告書(総括表)

「給与支払報告書(総括表)」は、全従業員分の個人別明細書をまとめて提出する際の表紙です。作成対象は、給与を支払ったすべての法人・個人事業主で、提出先の市区町村ごとに作成が必要です。

総括表は、毎年12月頃に市区町村から郵送される指定様式、または自治体の公式サイトで公開されているExcel/PDF形式の書式を使用します。なお、電子申告(eLTAX)を利用する場合も、入力項目は紙と同一です。

報告人員の数え方

「報告人員」とは、提出先の市区町村に対して個人別明細書を提出する、全従業員の人数を指します。

総括表では、以下の3区分に分けて人員を記入します。

| 区分 | 主な該当者 | 注意点 |

|---|---|---|

| 特別徴収対象者(原則) | 常勤社員・パート・役員など | 原則すべての従業員を特別徴収とする |

| 普通徴収対象者(退職者) | 年内退職者など | ・年間給与が30万円超なら報告義務あり・30万円以下の場合は不要 |

| 普通徴収対象者(退職者を除く) | 給与の支払いがない休職者、産休・育休中の者、少額支給者など | ー |

<記入例>

| 区分 | 人員数 |

|---|---|

| 特別徴収対象者 | 4名 |

| 普通徴収対象者(退職者) | 1名 |

| 普通徴収対象者(退職者を除く) | 0名 |

| 報告人員の合計 | 5名 |

個人事業主の場合の注意点

個人事業主が従業員へ給与を支払っている場合も、法人と同様に「個人別明細書」と「総括表」の提出が必要です。

ただし、記入方法の一部が法人とは異なるため、以下の点に注意しましょう。

| 記入欄 | 記載内容 | 注意点・補足 |

|---|---|---|

| 支払者欄 | ・事業主本人の氏名を記載・屋号がある場合は「屋号+氏名」を併記するのが実務上一般的 | 例:「やまだ食堂 山田太郎」 |

| 所在地欄 | ・事業所(店舗等)の所在地を記載・自宅兼店舗の場合も同一住所で統一 | 「住民票住所」と「事業所住所」が異なる場合は、事業所所在地を優先する場合が多い |

| マイナンバー欄 | 法人番号ではなく、事業主本人の個人番号(マイナンバー)を記載 | ー |

| 事業種目欄 | ・営む事業内容を簡潔に記載・日本標準産業分類を参考にするのが望ましい | 例:「宿泊業、飲食サービス業」「建設業」「情報通信業」など |

青色申告者が家族に給与を支払う場合、その「青色事業専従者」も住民税課税の対象となります。したがって、他の従業員と同様に、専従者本人の住所地の市区町村へ「個人別明細書」を提出してください。

こんなときどうする?給与支払報告書のよくあるQ&A

給与支払報告書の提出は、原則として給与を支払ったすべての従業員が対象です。ただし、退職者や少額支給など、一部には例外規定があります。

ここでは、経理・総務担当者が迷いやすい4つの質問に、専門家がわかりやすくお答えします。

Q. 退職した従業員の分も提出は必要?

はい、原則として提出が必要です。

退職後であっても、その年に給与を支払った場合は、市区町村へ給与支払報告書を提出します。ただし、年間の給与支払額が30万円以下の退職者については提出を省略できます。

参考:その他の注意事項|国税庁

Q. 給与支払額が0円や少額の従業員の場合は?

原則として提出が必要です。

アルバイトやパートであっても、給与を支払った事実がある場合は報告対象です。

Q. 給与支払報告書を提出しないとどうなる?

給与支払報告書を提出しない場合、地方税法第317条の7に基づき、1年以下の懲役または50万円以下の罰金の対象となるおそれがあります。

また、従業員には住民税の計算が遅れることによる負担増や納税証明書・課税証明書の未発行など、さまざまな不利益が生じます。

Q. 提出が不要なケースは本当にある?

提出不要となるのは、原則として「年間給与30万円以下の退職者」のみです。それ以外の従業員は、すべて報告義務があります。

また、源泉徴収票を税務署に提出したからといって、市区町村への報告が免除されるわけではありません。両方の提出が必要になる点に注意してください。

給与支払報告書の提出方法と書式のダウンロード

給与支払報告書の提出先は、従業員の1月1日時点の住所地の市区町村です。提出期限は、翌年1月31日までとなります。ここでは、会社の規模や環境に応じた最適な提出方法を解説します。

提出方法は3種類(eLTAX・光ディスク・紙)

給与支払報告書の提出方法は、「eLTAX(エルタックス)」「光ディスク」「紙提出」の3つです。

なお、令和3年1月以降は、前々年分の源泉徴収票が100枚以上の場合、eLTAXまたは光ディスクでの提出が義務化されています。

① eLTAX(エルタックス)

eLTAX(エルタックス)は、地方税共同機構が運営する全国共通の電子申告システムです。複数の自治体へ一括提出でき、送信後は受信確認票の出力・保存もできます。

利用には、電子証明書と利用届出が必要です。

② 光ディスク提出(CD・DVDなど)

光ディスクで提出する場合は、国税庁が定めるCSVフォーマット(電子データ形式)で作成し、各市区町村の要領に従って提出します。ただし、eLTAX対応自治体では光ディスク提出を非推奨としている場合があります。

また、ファイル名やラベル、メディア形式などは、自治体指定の書式に従いましょう。

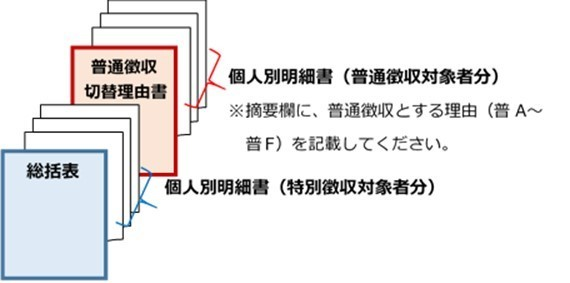

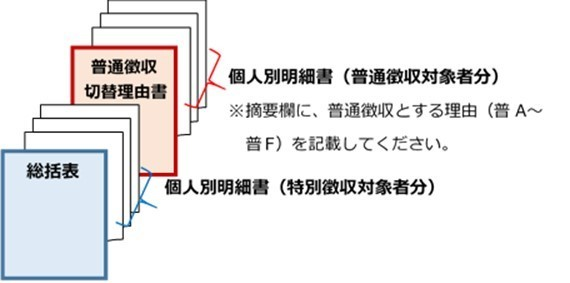

③ 紙による提出

出典:令和7年度(令和6年分)給与支払報告書(総括表・個人別明細書)の提出について | 稲敷市公式ホームページ

小規模事業者や従業員数が少ない場合は、紙での提出も可能です。「給与支払報告書(個人別明細書)」と「総括表」を印刷し、自治体ごとにまとめて提出します。

押印は不要で、窓口持参のほか郵送(簡易書留推奨)での提出も可能です。提出時は、書類の順序にも注意が必要で、通常は以下の順にまとめます。

- 総括表

- 特別徴収対象者分の給与支払報告書(個人別明細書)

- 普通徴収切替理由書

- 普通徴収対象者分の給与支払報告書(個人別明細書)

書類の破損を防ぐため、ホッチキスは使用せず、輪ゴムやクリップ、綴じ紐などでまとめましょう。

書式(Excel・PDF)のダウンロード先一覧

最新の令和7年分(令和8年度提出用)フォーマットは、以下から入手できます。

| 書類名 | 提供元 | リンク |

|---|---|---|

| 給与所得の源泉徴収票 | 国税庁 | F1-1 給与所得の源泉徴収票(同合計表)|国税庁 |

<自治体別書式(総括表・普通徴収切替理由書など)>

| 自治体名 | リンク |

|---|---|

| 東京都葛飾区 | 令和8年度給与支払報告書(総括表 兼 普通徴収切替理由書・個人別明細書・普通徴収切替理由書)|葛飾区公式サイト |

| 神奈川県川崎市 | 川崎市 : 給与支払報告書(総括表・個人別明細書) |

| 大阪府大阪市 | 大阪市:市民税・府民税に関する申告書・届出書等ダウンロード (…>市税について>個人市民税) |

| 愛知県名古屋市 | 名古屋市:「給与支払報告書」について(暮らしの情報) |

市区町村ごとに総括表や普通徴収切替理由書の様式が異なります。提出前に、必ず提出先自治体の最新書式を確認してください。

まとめ

給与支払報告書の書き方のポイントは以下の通りです。

- 給与支払報告書は住民税計算のための重要書類

- 「個人別明細書」と「総括表」の2種類を作成する

- 提出期限は翌年1月31日。提出先は従業員の住所地の市区町村

- 提出方法は「eLTAX・光ディスク・紙」から選択

- eLTAXを使えば全国の自治体へ一括提出が可能で効率化できる

給与支払報告書は、従業員の住民税を正確に計算するための重要な法定書類です。

近年は、給与計算ソフトやアウトソーシングサービスを活用し、年末調整から給与支払報告書提出までを自動化する企業が増えています。特に、複数自治体への提出や従業員数の多い企業では、人為的ミスや提出漏れを防ぐ仕組み作りが重要です。

ペイロールエージェンシーでは、全国対応の専任チームが各自治体の提出要領に沿って、給与支払報告書の作成・提出をワンストップで代行。効率化と正確性を両立しながら、安心して提出業務を任せられる体制を整えています。

まずは、お気軽にご相談ください。

で何が変わる?罰則・企業の対応を徹底解説-300x158.png)