年末調整の季節が近づくと、人事・労務担当者は「扶養控除等申告書」の回収やチェックに追われます。

特に令和8年分(2025年秋以降に配布)の申告書は、単なる年度更新ではありません。令和7年度税制改正(2025年分の所得税から適用)の内容が反映された大きな変更があります。

注目すべき点は、扶養親族の所得要件が「103万円」から「123万円」に引き上げられたことと、大学生などを持つ家庭に朗報の「特定親族特別控除」が新設された点です。

この記事は、令和8年分の扶養控除申告書の書き方を、最新の法改正点を踏まえて徹底的に解説します。

そもそも扶養控除申告書とは?【担当者向け基礎知識】

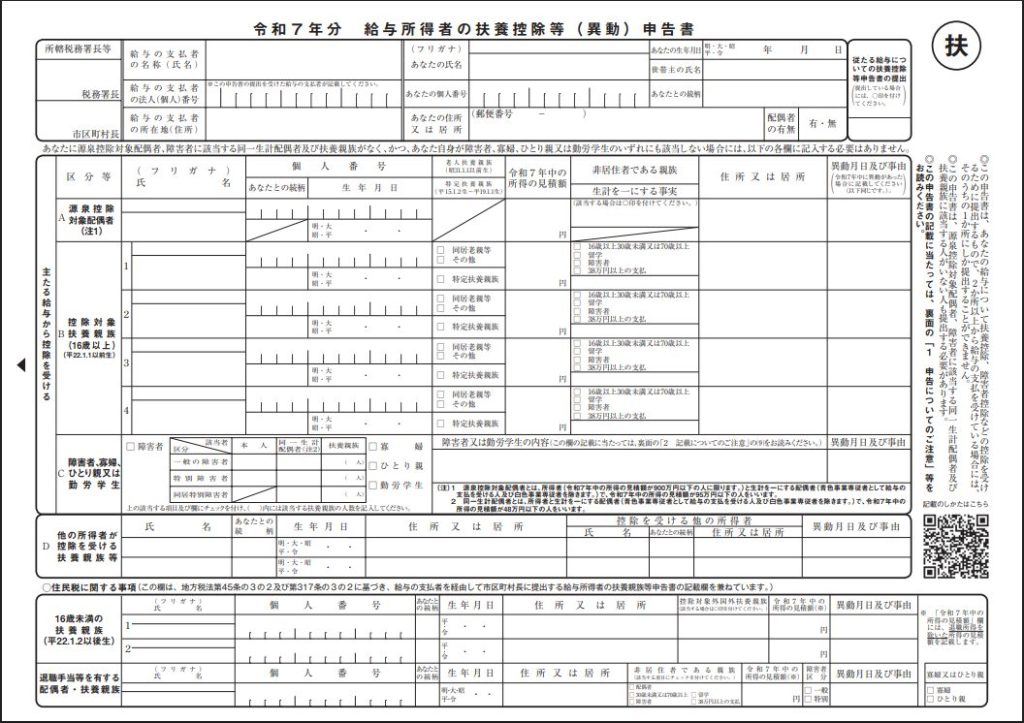

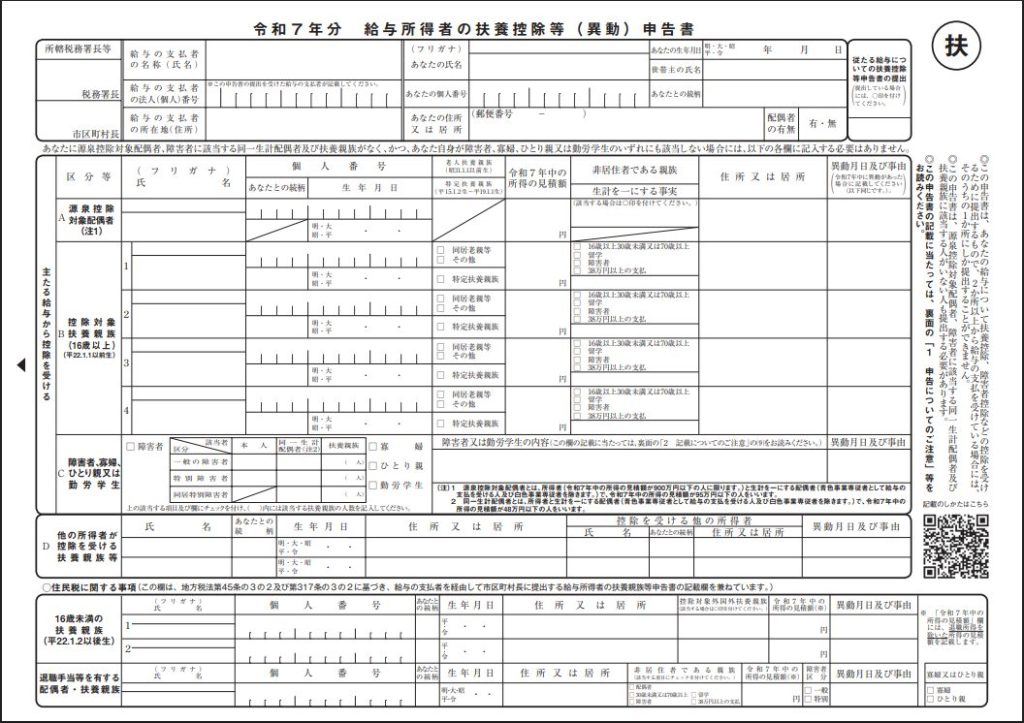

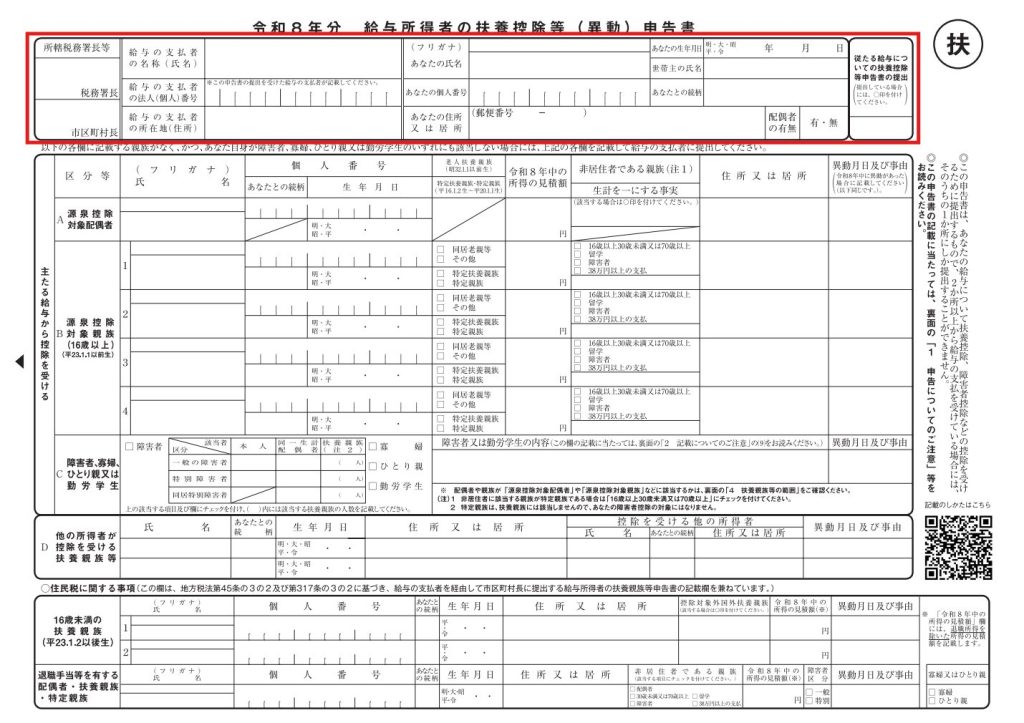

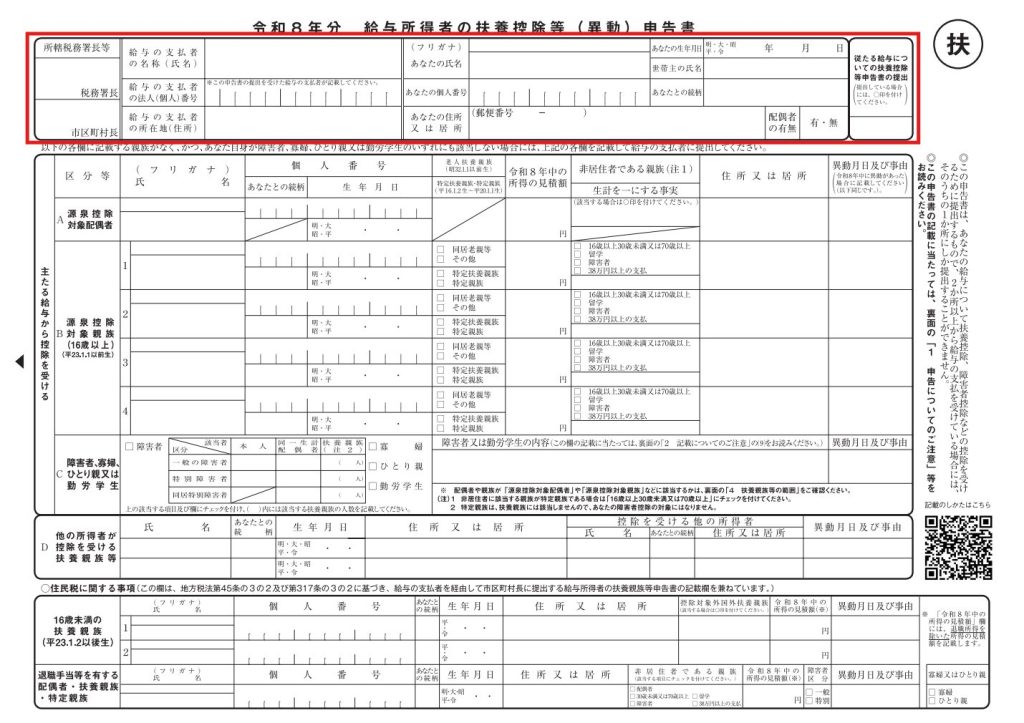

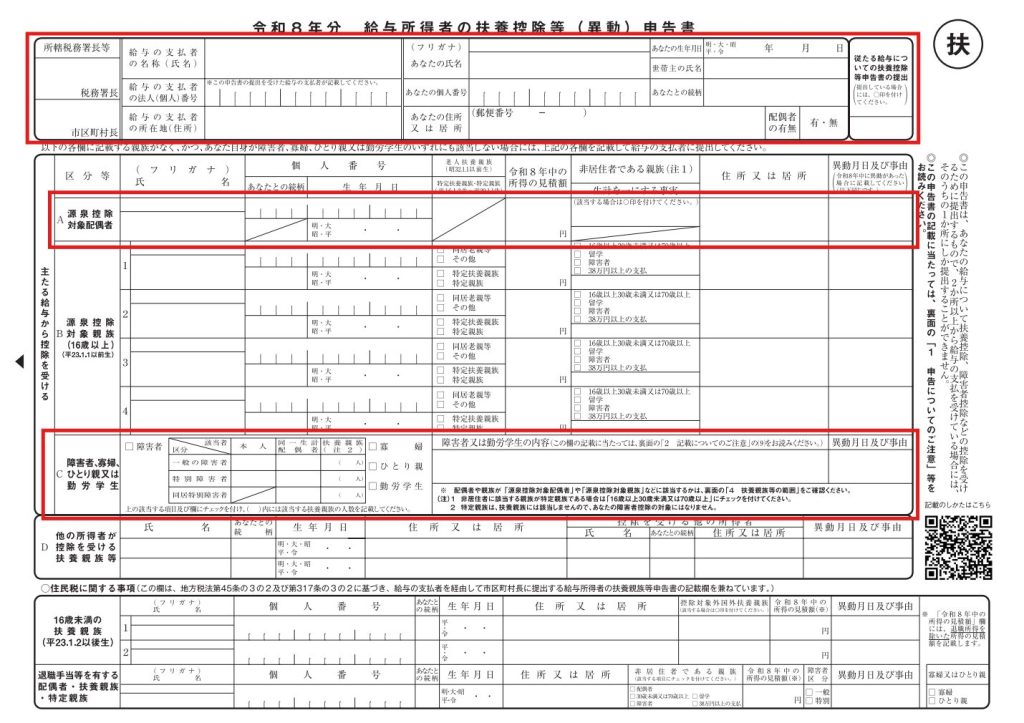

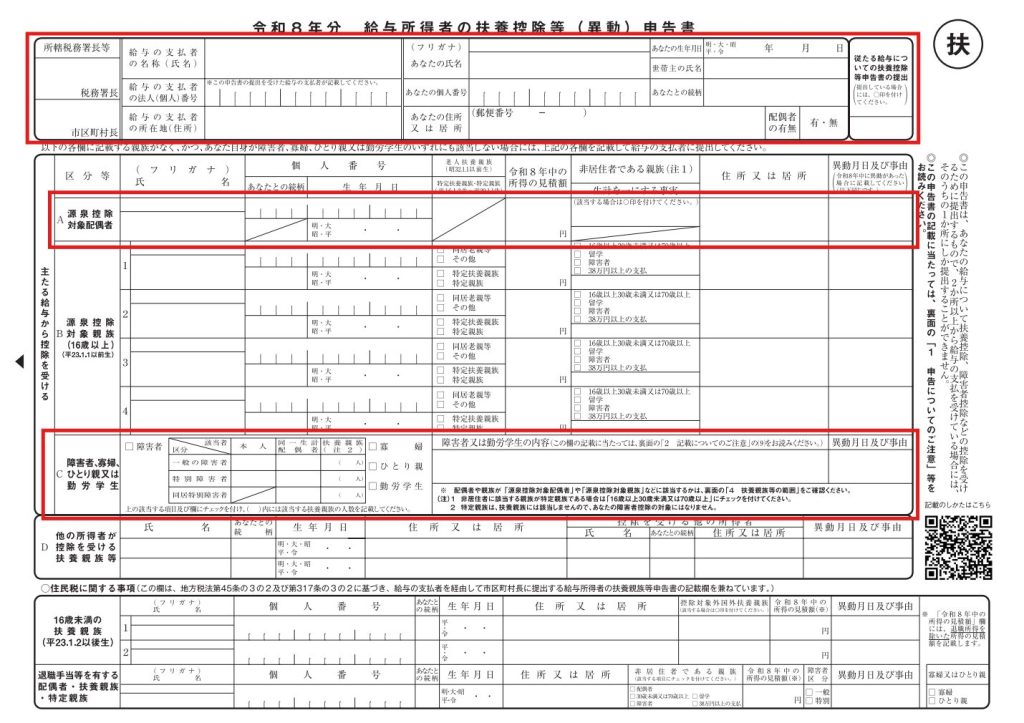

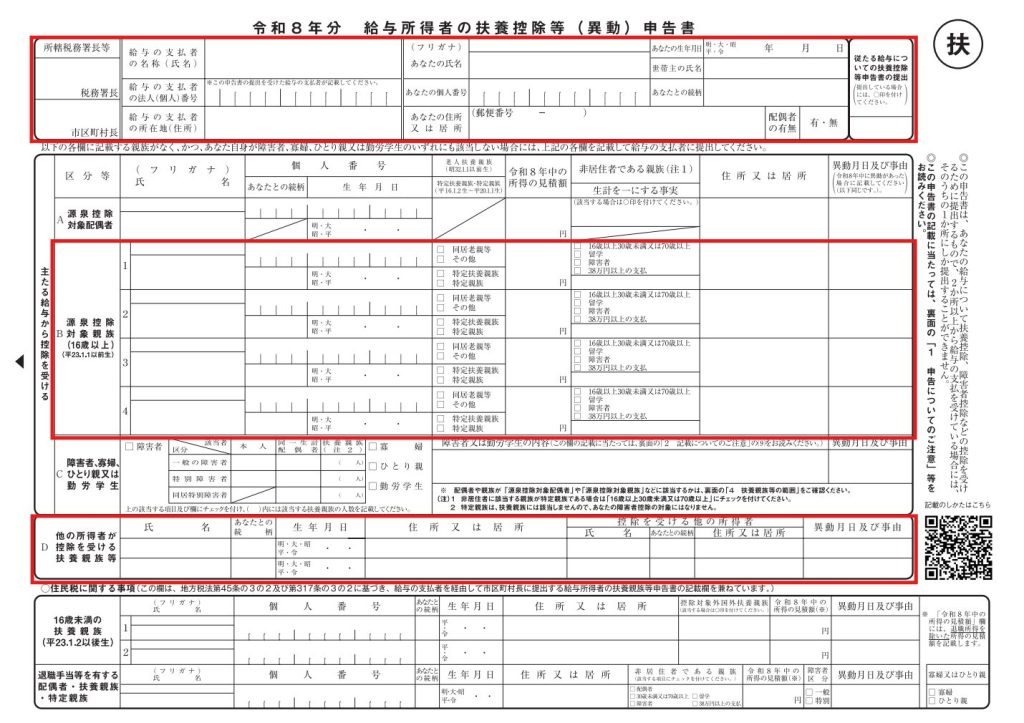

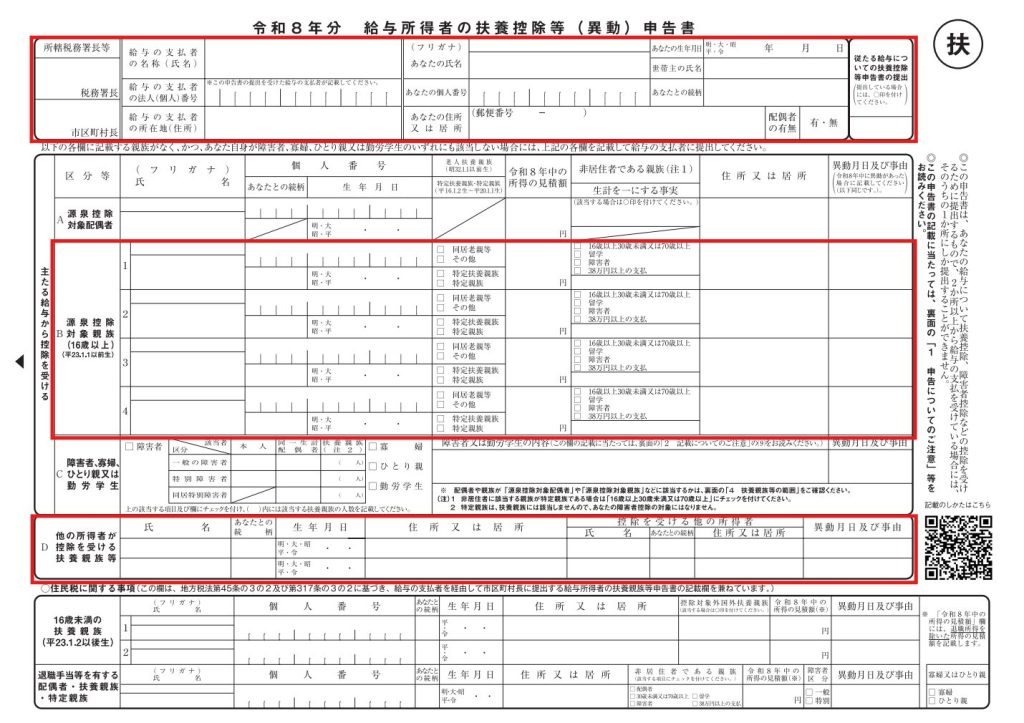

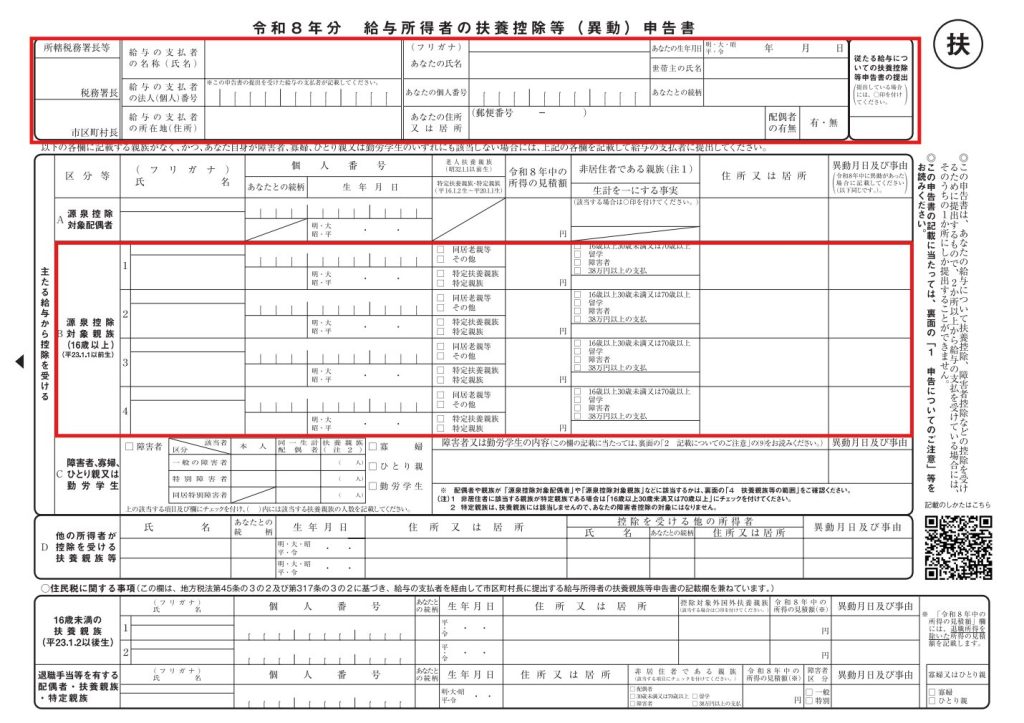

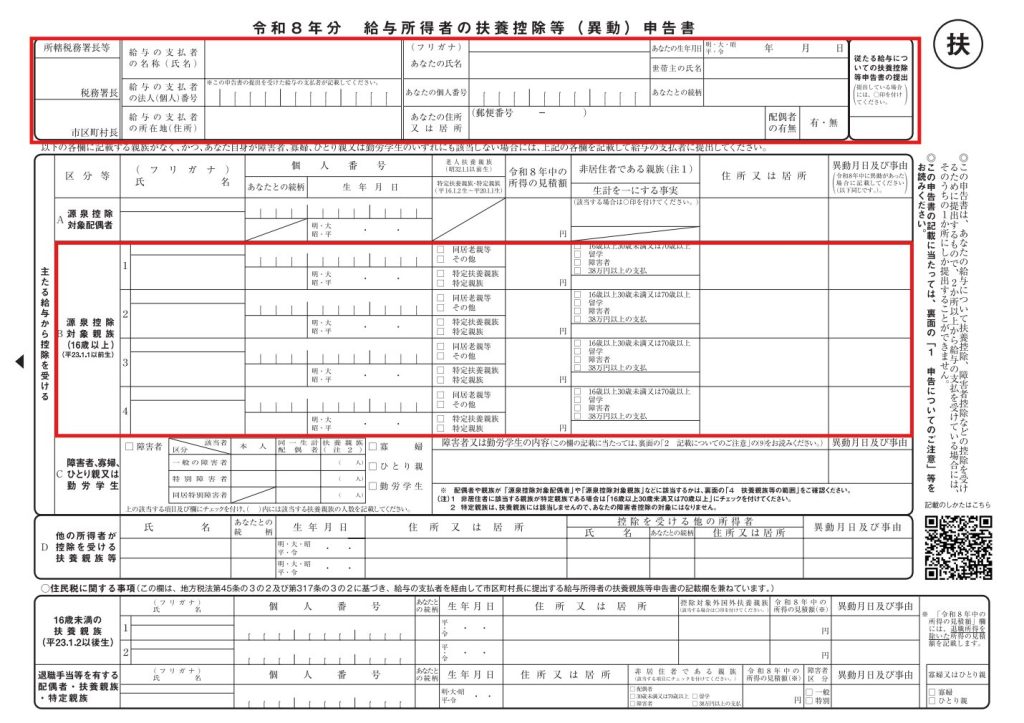

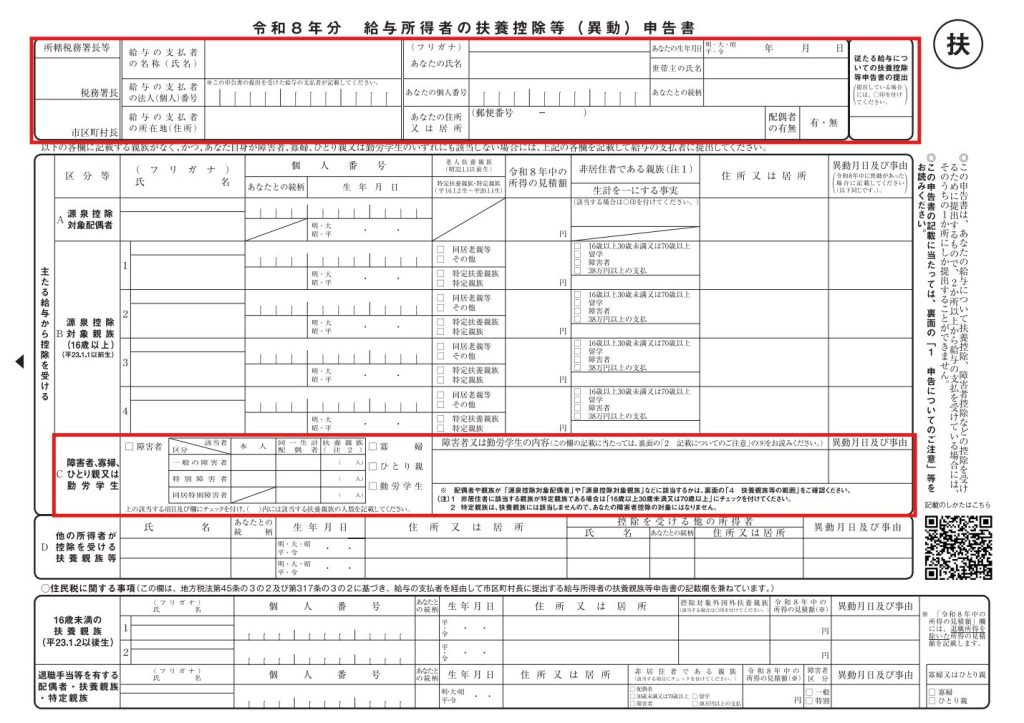

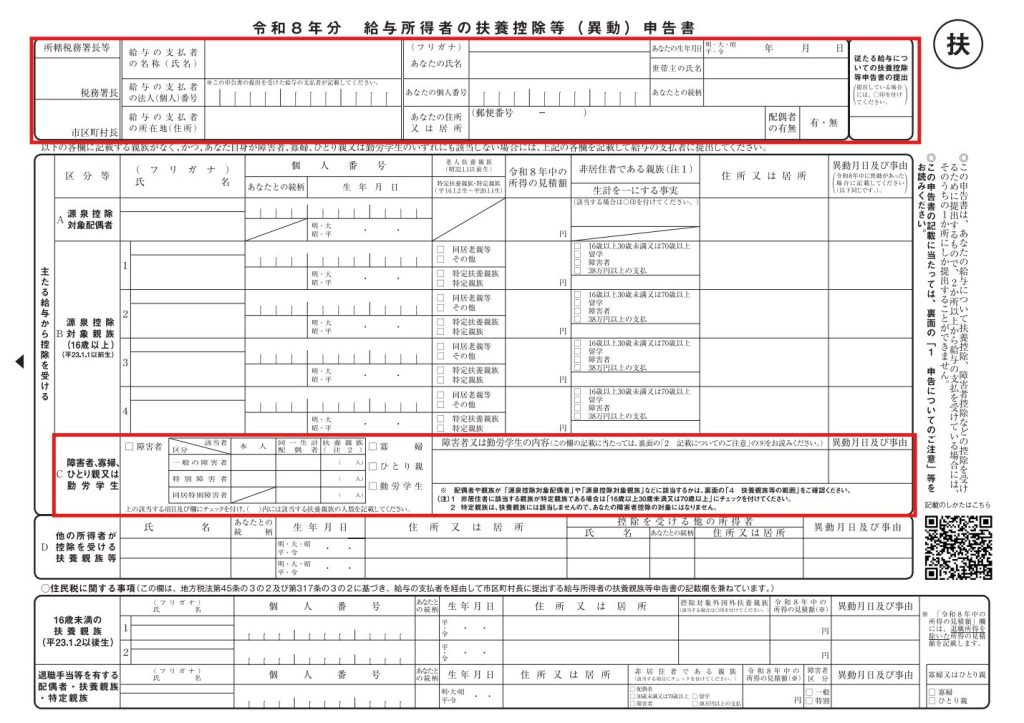

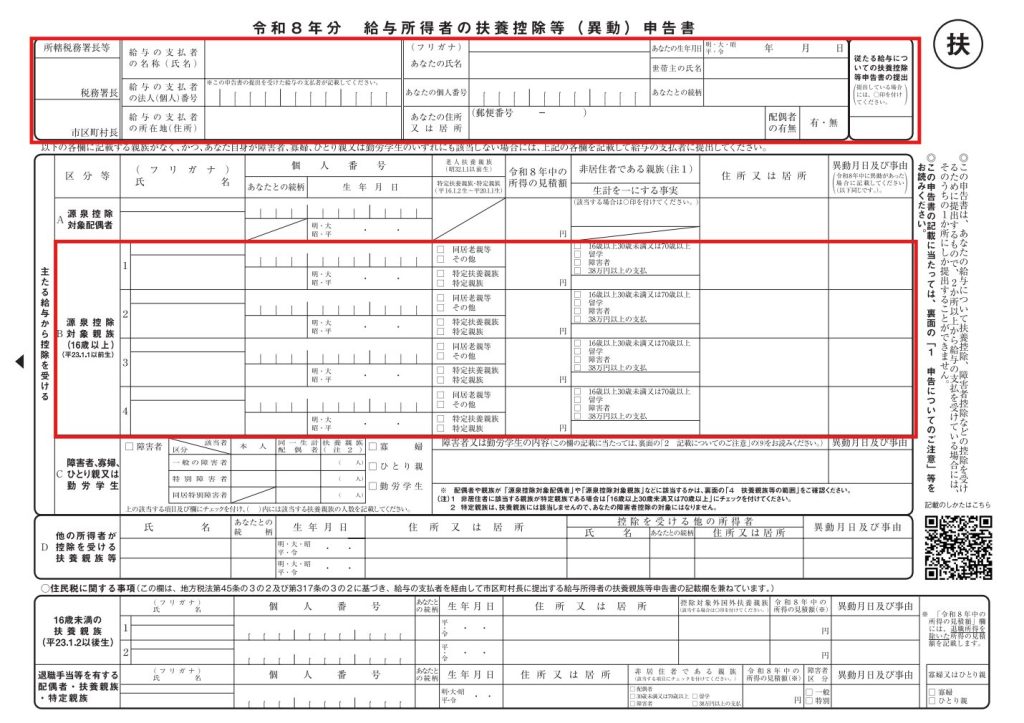

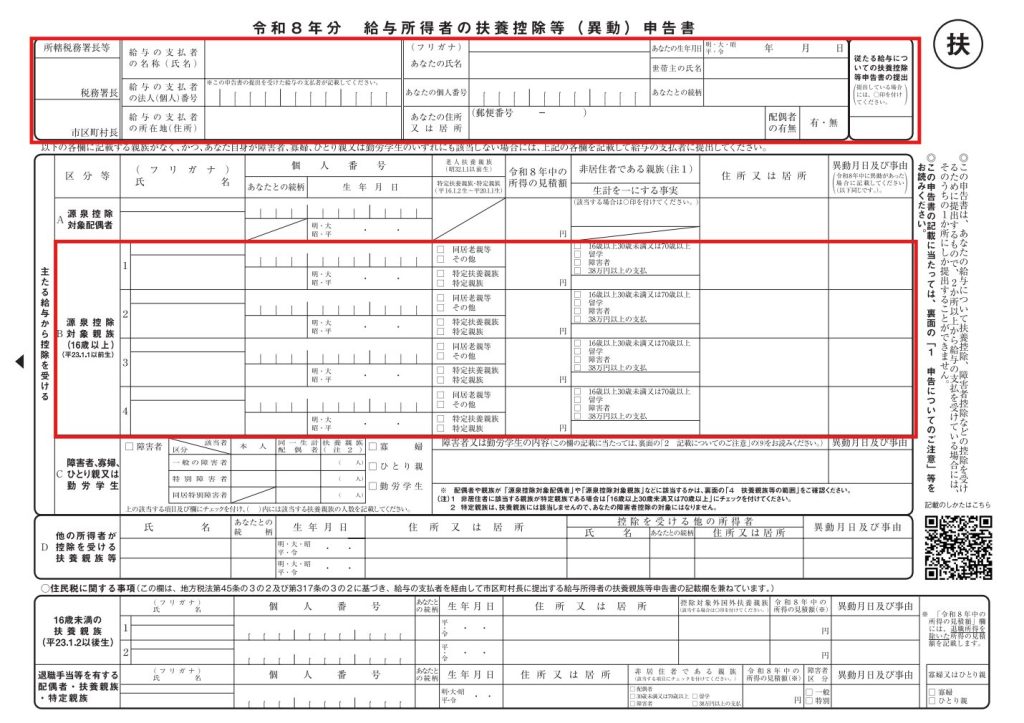

出典:国税庁 扶養控除等(異動)申告書

まずは扶養控除申告書の役割と重要性について、押さえておくべき基礎知識を解説します。

なぜ扶養控除申告書の提出が必要?出さないとどうなる?

扶養控除申告書は、従業員が配偶者控除・扶養控除・障害者控除などの所得控除を受けるために必要な書類です。この申告書をもとに、会社は毎月の給与から差し引く源泉所得税の額を決め、年末調整を行います。

提出していれば「甲欄」で源泉所得税が低く計算されますが、提出がないと「乙欄」で計算され、源泉所得税が高くなります。例えば、扶養親族がいない月給20万円の従業員の場合、申告書を出せば約2,500円、出さなければ約8,000円と、毎月5,000円以上の差が出ることもあります。

このため、「提出しないと来年の手取りが減ってしまう」という点を従業員に伝えることが重要です。

また、未提出だと会社で年末調整ができず、従業員本人が翌年に確定申告する必要があり、大きな手間と負担がかかります。担当者としては、従業員のためにも、期限内の確実な回収が必須です。

扶養控除申告書は誰が提出の対象?パートやアルバイトも必要?

扶養控除申告書の提出対象は、給与を受け取るすべての従業員です。正社員はもちろん、パートタイマーや学生アルバイトでも、主たる給与をその会社から受け取っている場合は提出が必要です。

複数の会社で働くダブルワーカーの場合、この申告書は主たる給与を受け取っている1社にのみ提出します。2か所目の勤務先では、自動的に「乙欄」で源泉徴収されることになります。

「独身だし扶養家族もいないから関係ない」と考える従業員もいますが、それは誤解です。扶養親族がいなくても、この申告書を提出しなければ「甲欄」が適用されず、毎月の手取り額が減ってしまいます。

そのため、すべての従業員に対して、「扶養家族の有無にかかわらず、全員が提出対象です」と明確に伝えることが重要になります。

【ケース別】令和8年分 扶養控除申告書の書き方・記入例

ここからは、具体的なケース別に申告書の書き方を解説します。令和8年分の申告書では、扶養親族を記入する欄の名称が「控除対象扶養親族」から「源泉控除対象親族」に変更され、新たに「特定親族」のチェック欄が設けられている点にご注意ください 。

ケース1:独身で扶養家族がいない場合

最もシンプルなパターンです。このケースでは、申告書上部の本人情報欄を正確に記入することがポイントです。

- ① あなたの氏名・個人番号・生年月日など:

氏名、個人番号(マイナンバー)、生年月日、住所または居所を正確に記入します。 - ② 世帯主の氏名・あなたとの続柄:

住民票上の世帯主の氏名と、本人から見た続柄を記入します 。本人が世帯主の場合は、自身の氏名を記入し、続柄は「本人」とします。 - ③ 配偶者の有無:

配偶者がいないため「無」に〇をつけます。

このケースでは、A欄「源泉控除対象配偶者」、B欄「源泉控除対象親族」以下の記入は不要です。

ケース2:配偶者を扶養している場合(妻がパート年収123万円以下など)

令和7年度税制改正により、扶養控除の対象となる配偶者や親族の所得要件が大きく変わりました。

これまで「103万円の壁」として知られていた基準が「123万円の壁」に引き上げられています 。これは、基礎控除が48万円から58万円へ、給与所得控除の最低額が55万円から65万円へ引き上げられたためです。

※合計所得金額58万円 + 給与所得控除65万円 = 給与収入123万円

A欄「源泉控除対象配偶者」の記入:

- 配偶者の氏名、個人番号、生年月日を記入します。

- 「令和8年中の所得の見積額」には、配偶者の年間の合計所得金額の見込みを記入します。例えば、パート年収が120万円の場合、給与所得控除65万円を差し引いた「55万円」と記入します。

- 住所が本人と異なる場合は、その住所も記入します。

【よくある勘違い】税金の「123万円の壁」と社会保険の「106/130万円の壁」は別物です。

従業員へ年末調整を案内する際、扶養に関する「年収の壁」について、以下の点を合わせて周知することをおすすめします。

税金と社会保険の扶養は制度が異なるため、それぞれ基準となる年収額が違います。

- 123万円の壁 → 所得税の扶養の壁

配偶者の年収が123万円を超えると、配偶者特別控除が段階的に減少し始め、納税者本人の所得税負担が増える可能性があります。 - 106万円の壁 → 自身で社会保険に加入する可能性の壁

社会保険加入者51人以上の企業で働くなど、一定の条件を満たす場合、年収が106万円を超えると自身の勤務先で社会保険への加入が義務となります。 - 130万円の壁 → 社会保険の扶養から外れる壁

上記の106万円の条件に当てはまらない場合でも、年収が130万円を超えると、配偶者などの社会保険の扶養から外れ、自身で国民健康保険や国民年金に加入する必要があります。

従業員が「123万円までなら大丈夫」と誤解して勤務時間を増やすと、意図せず年収106万円や130万円の壁を超えてしまい、社会保険料の負担が発生することがあります。 その結果、収入は増えても社会保険料が差し引かれ、手取り額が減ってしまう「働き損」の状態に陥る可能性がありますので、特にパートタイマーの方々への丁寧な周知が重要です。

記入例:扶養している配偶者が障害者控除の対象でもある場合

例えば、上記の配偶者が身体障害者手帳2級を所持している場合、A欄の記入に加えてC欄の記入が必要です。

- C欄「障害者、寡婦、ひとり親又は勤労学生」の記入:

- まず、左側の「障害者」のチェックボックスに✔を入れます。

- 次に、中央の表で該当する区分に〇をつけます。この場合は「同一生計配偶者」で「一般の障害者」に該当するため、その欄に〇をつけます。

- 最後に、右側の「障害者又は勤労学生の内容」欄に、配偶者の氏名、障害者手帳の種類と交付年月日、障害の等級(例:身体障害者手帳 令和2年4月1日交付 2級)を具体的に記入します 。

ケース3:訪問介護の専門家で、扶養している親が遠隔地に住んでいる場合(共働き)

扶養控除は、必ずしも同居している親族だけが対象ではありません。別居していても、常に生活費や学費、療養費などを送金しており、生計を共にしていると認められれば「生計を一にする」と判断され、扶養控除の対象となります 。

- B欄「源泉控除対象親族(16歳以上)」の記入:

- 別居している母親の氏名、個人番号、生年月日、続柄(母)を記入します。

- 所得の見積額(年金収入などから計算)を記入します。

- 「非居住者である親族」には該当しないため空欄のままです。

- 「住所又は居所」欄に、母親が住んでいる住所を正確に記入します。

- D欄「他の所得者が控除を受ける扶養親族等」の記入:

- 共働き夫婦などで、扶養親族を夫婦間で分けて申告する場合にこの欄を使用します 。例えば、父親を夫の扶養、母親を妻の扶養とする場合、それぞれの申告書に扶養する親族を記入します。このケースで、もし父親も扶養対象だが、配偶者が扶養控除を受けている場合は、D欄に父親の情報を記入することになります。

ケース4:子どもを扶養している場合(16歳以上/16歳未満)

子どもの扶養については、年齢によって申告書に記入する場所が異なるため注意が必要です。

- 16歳以上の子ども(令和8年12月31日時点):

所得税の扶養控除の対象となります。B欄「源泉控除対象親族(16歳以上)」に、氏名や個人番号、続柄(長男、長女など)を記入します 。アルバイトなどをしていない場合は、所得の見積額は「0円」です。 - 16歳未満の子ども:

所得税の扶養控除の対象ではありませんが、住民税の計算に必要となるため、申告書最下部の「住民税に関する事項(16歳未満の扶養親族)」の欄に氏名や続柄などを記入する必要があります。B欄には絶対に記入しないよう、従業員へ周知することが重要です。

ケース5:本人が学生でアルバイトをしている場合

今回の税制改正で最も大きな影響を受けるのが、大学生などの子どもとその親です。学生本人と、その親、両方の視点から解説します。

学生本人の申告書(勤労学生控除)

まず、アルバイトをしている学生本人が提出する申告書です。一定の要件を満たす学生は「勤労学生控除」を受けることで、所得税が非課税になる年収の上限が上がります。

- 勤労学生控除の要件:

- 合計所得金額が85万円以下(給与収入のみの場合、年収150万円以下) 。

- 給与所得以外の所得が10万円以下であること。

- C欄の記入:

- 左側の「勤労学生」のチェックボックスに✔を入れます。

- 右側の「障害者又は勤労学生の内容」欄に、通学している学校名、入学年月日、所得の種類と見積額などを記入します 。

親の申告書(特定親族特別控除の新設)

大学生などの子どもを扶養している親が提出する申告書では、令和8年分から大きな変更があります。従来は、19歳以上23歳未満の「特定扶養親族」の子どもが年収103万円を超えると、親は63万円の特定扶養控除を全額受けられず、税負担が急増する問題がありました。

今回の改正で新設された「特定親族特別控除」により、子どもの年収が123万円までであれば、親の税負担が急に増えず、段階的に控除が受けられるようになりました。

これにより、学生アルバイトの収入と親の税負担のバランスが大きく改善され、より柔軟な働き方を支援できる制度となっています。

親の申告書 B欄の記入方法:

- 子どもの年収が123万円を超え、165万円程度までの場合、子どもは「控除対象扶養親族」ではなくなりますが、この新しい控除の対象となります。

- B欄に子どもの氏名、個人番号、生年月日などを記入します。

- 所得の見積額には、実際の見込み額(例:年収150万円なら所得85万円)を記入します。

- そして、最も重要なのが、新たに追加された「特定親族」のチェックボックスに✔を入れることです 。このチェックにより、年末調整で「特定親族特別控除」が適用されます。

この控除額は、子どもの所得に応じて変動します。担当者や従業員が具体的な影響を把握できるよう、以下の表をご活用ください。

| 子の合計所得金額(給与収入の目安) | 親が受けられる控除額(所得税) |

|---|---|

| 58万円超~85万円(123万円超~150万円) | 63万円 |

| 85万円超~90万円(150万円超~155万円) | 61万円 |

| 90万円超~95万円(155万円超~160万円) | 51万円 |

| 95万円超~100万円(160万円超~165万円) | 41万円 |

| 100万円超~105万円(165万円超~170万円) | 31万円 |

| 105万円超~110万円(170万円超~175万円) | 21万円 |

| 110万円超~115万円(175万円超~180万円) | 11万円 |

| 115万円超~120万円(180万円超~185万円) | 6万円 |

| 120万円超~123万円(185万円超~188万円) | 3万円 |

出典:財務省「令和7年度税制改正の大綱」の情報を基に作成

【担当者向け】回収・チェック業務を効率化する3つのポイント

最後に、人事・労務担当者の皆様が、回収・チェック業務を円滑に進めるための具体的なポイントを3つご紹介します。

ポイント①:間違いやすい箇所のチェックリスト

従業員から提出された申告書を効率的にチェックするためのリストです。特に新制度に関連する項目は重点的に確認しましょう。

| 項目 | 詳細 |

|---|---|

| 個人番号(マイナンバー)の記載漏れ | 本人、配偶者、扶養親族のマイナンバーは正しく記載されているか? |

| 住所の相違 | 現住所と記載の住所は一致しているか?(特に転居した従業員) |

| 配偶者・扶養親族の所得見積額 | 所得の見積額は、新しい「123万円の壁」を基準に正しく計算されているか? |

| 【新設】「特定親族」チェック漏れ | 19歳以上23歳未満の扶養親族で、所得の見積額が58万円(給与収入123万円)を超えている場合、B欄の「特定親族」に✔は入っているか? |

| 16歳未満の扶養親族の記載場所 | 16歳未満の子どもが、B欄ではなく、最下部の「住民税に関する事項」に正しく記載されているか |

| 障害者控除・ひとり親控除等の詳細記載漏れ | C欄のいずれかにチェックがある場合、右側の内容欄に氏名や手帳の情報などの詳細が具体的に記入されているか? |

ポイント②:よくある質問と回答

Q1:アルバイトを2つ掛け持ちしています。申告書は両方に提出するのですか?

A1: いいえ、提出できるのは主たる給与を受けている1社のみです。もう一方の勤務先では、税金が高めに天引きされます(乙欄適用)。払い過ぎた税金は、ご自身で確定申告をすることで戻ってくる可能性があります 。

Q2:妻のパート年収が123万円を少し超えそうです。どうなりますか?

A2: 年収123万円を超えると、ご自身の「配偶者控除」は受けられなくなります。ただし、配偶者の年収が約201万円までであれば、控除額は段階的に減りますが「配偶者特別控除」の対象となります。その場合は、年末調整で別途「配偶者控除等申告書」をご提出ください。

Q3:大学生の子どもの欄に新しく「特定親族」というチェック欄が増えましたが、これは何ですか?

A3:19歳から22歳までのお子様のアルバイト年収が123万円を超え、165万円程度までである場合にチェックする欄です。これにより、従来の「特定扶養控除」は適用されませんが、代わりに新しい「特定親族特別控除」という段階的な控除が受けられます。お子様の収入が増えても、ご家庭の税負担が急に増えないようにするための新しい制度です 。

まとめ

令和8年分の扶養控除申告書は、「123万円の壁」への移行や「特定親族特別控除」の新設など、大きな変更点が含まれています。特に、パートタイマーの配偶者やアルバイトをする大学生の子どもがいるご家庭では、働き方や税負担の計算に直接影響するため、正確な理解が求められます。

こうした複雑な制度対応や実務負担に不安を感じる場合は、「Aimペイロールエージェンシー」へぜひご相談ください。